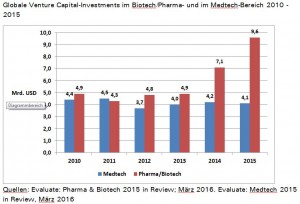

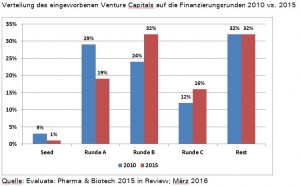

Betrachtet man zuerst den Biotech/Pharma-Bereich im Jahr 2015, hat die Zahl der IPOs von 87 im Jahr 2014 auf 61 abgenommen. Aus europäischer Sicht erfreulich ist, dass es sowohl 2014 als auch 2015 jeweils 13 IPOs in Europa gab. Ein weiterer erfreulicher Aspekt ist, dass das bei einem IPO durchschnittlich eingeworbene Kapital von 72,4 Mio. USD in 2014 auf 76,7 Mio. USD in 2015 gestiegen ist, d.h. die Bewertungen der Firmen waren höher als im Jahr 2014. 9,6 Mrd. USD Venture Capital wurden im Jahr 2015 in Biotech/Pharma-Start-ups investiert nach 6,6 Mrd. USD im Jahr 2014, wovon 7,4 Mrd. USD in den USA und 2,2 Mrd. USD in Europa investiert wurden. Interessant ist in diesem Zusammenhang die Verteilung des eingeworbenen Venture Capitals auf die verschiedenen Finanzierungsrunden. Entfielen im Jahr 2011 29% auf die A-Runde, 24% auf die B-Runde und 12% auf die C-Runde, sind die entsprechenden Prozentsätze für 2015 19% A-Runde, 32% B-Runde und 16% C-Runde, d.h. die Finanzierungsrunden werden wesentlich stärker von erreichten Milestones im Drug Development-Prozess abhängig gemacht. Die 57 im Jahr 2015 von der FDA neu zugelassenen Arzneimittel in den USA belegen eindrucksvoll die mittlerweile wieder erreichte hohe R&D Produktivität im Biotech/Pharma-Bereich. Im Jahr 2013 waren es nur 35 neu zugelassene Arzneimittel.

Konsolidierung auch im Medtech-Sektor

Eine ähnliche Entwicklung ist für den Medizintechnikbereich im Jahr 2015 zu sehen. Gab es im Jahr 2014 noch 32 IPOs, ist die Zahl der IPOs im Jahr 2015 auf 19 gesunken. Doch die durchschnittliche Bewertung pro IPO ist von 47,5 Mio. USD in 2014 auf 83,8 Mio. USD in 2015 gestiegen. Das in Medtech-Start-ups investierte Venture Capital betrug 4,1 Mrd. USD im Jahr 2015 nach 4,2 Mrd. USD in 2014. Betrachtet man die Entwicklung der Venture Capital-Investitionen im Medtech-Bereich seit 2010, bewegen sich die Investitionen immer im Bereich von 4 Mrd. USD pro Jahr, was für die Konstanz und Kontinuität der Investoren in diesem Bereich spricht. Auch im Medtech-Bereich hat sich die R&D-Produktivität deutlich gesteigert. Wurden im Jahr 2013 noch 23 neue Medical Devices von der FDA zugelassen, waren es im Jahr 2015 bereits 51 Devices – ein all time high. Die Zulassungszeiten für neue Medical Devices durch die FDA haben sich in den USA stark reduziert. Waren es 2013 noch 26,9 Monate im Durchschnitt, sind es im Jahr 2015 nur noch 17 Monate.

Rückblick Deutschland 2015

Erfreulich ist, dass im April 2015 die amp biosimilars in München an die Börse ging, der letzte Börsengang eines deutschen Biotech-Unternehmens in Deutschland stammt aus dem Jahr 2006. Die Curetis ist seit Dezember 2015 an der Euronext in Amsterdam gelistet. Einige weitere Life Scienes-Unternehmen aus Deutschland, wie z.B. die Noxxon, erwägen einen Börsengang in naher Zukunft, aber wohl nicht in Deutschland, wenn man den Pressemitteilungen Glauben schenken darf. Ursache dürfte einerseits die zu erwartende höhere Bewertung im Ausland sein und die Tatsache, dass sich an der Euronext oder der AIM bereits ein aktives Life Sciences-Segment gebildet hat, woran das Deutsche Börse Venture Network in Frankfurt noch arbeitet. Erfreulich aus deutscher Sicht ist auch, dass es einigen Biotech-Firmen gelungen ist, größere Finanzierungsrunden erfolgreich abzuschließen. Exemplarisch genannt sei hier die Kooperations- und Lizenzierungsvereinbarung der BioNTech mit der Sanofi, die ein Down-Payment in Höhe von 60 Mio. USD und Milestone-Payments von über 300 Mio. USD vorsieht. Die CureVac hat im letzten Jahr mit 100 Mio. EUR die größte private Finanzierung in Deutschland außerhalb der Börse auf den Weg gebracht. Betrachtet man jedoch die Entwicklung im deutschen Venture Capital-Markt, wurden zwar mit 780 Mio. EUR im Jahr 2015 110 Mio. EUR mehr eingesammelt als im Jahr 2014, aber dieses Plus wurde für Projekte im IT- und E-Commerce Bereich investiert. Die Venture Capital-Investitionen im Life Scienes-Bereich lagen in den letzten beiden Jahren jeweils bei 165 Mio. EUR. Mit der Verabschiedung des Venture Capital-Gesetzes ist in dieser Legislaturperiode nicht mehr zu rechnen. Es wäre zu wünschen, wenn die nun beschlossene Wachstumsinitiative der Bundesregierung mit über 700 Mio. EUR – der Co-Investmentfonds Coparion und die ERP/EIF-Wachstumsfazilität – dazu beitragen könnte, die Finanzierungsprobleme der deutschen Life Scienes-Unternehmen zeitnah zu mindern.

Ausblick

Der Ausblick für 2016 ist zweigeteilt. Einerseits sieht man viele interessante Ansätze im Bereich der Immunonkologie und den Autoimmunerkrankungen, die für ein Venture Capital-Investment prädestiniert sind. Die Frage, die sich jedoch stellt ist, ob die hohen Therapiekosten für neue, innovative Arzneimittel in Zukunft weiterhin bezahlt werden und damit die hohen Bewertungen der Life Scienes-Unternehmen gerechtfertigt werden können. Ein erster Wermutstropfen könnte die Entwicklung des NASDAQ Biotech Index in den letzten Monaten sein. Der Index fiel von 3.590 Punkte am 29.12.2015 auf 2.704 Punkte am 23.3.2016. Ein Auslöser dürfte die im amerikanischen Wahlkampf einsetzende Diskussion über die Arzneimittelpreise gewesen sein. In einem Hochpreisland wie den USA ist das sicherlich Gift für die Umsatzentwicklung von patentgeschützten, neuen Arzneimitteln. Es steht zu befürchten, dass dirigistische Eingriffe in die Preisgestaltung von neuen Arzneimitteln, wie sie in Europa mittlerweile überall Gang und Gäbe sind, auch auf die USA überschwappen könnten.

Dr. Michael Thiel ist Partner bei der Sanemus AG, einer in München ansässigen, auf den Bereich Life Sciences fokussierten Management Consulting- und Corporate Finance-Beratung. Zuvor war er 25 Jahre in leitenden Funktionen in globalen Pharmaunternehmen wie Bayer, MSD und Daiichi Sankyo Europe in den Bereichen operatives und strategisches Marketing, Business Development und Licensing tätig.