Gerade in Zeiten wie diesen geht der Mehrwert von Venture Capital-Investoren weit über das finanzielle Investment hinaus. Dabei profitieren Start-ups und Scale-ups insbesondere von der unternehmerischen Expertise eines erfahrenen Investors.

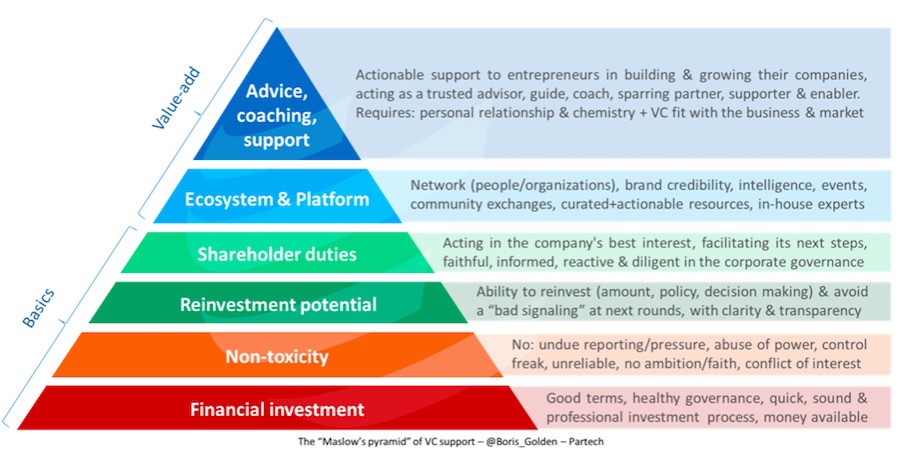

Stand bis vor wenigen Jahren noch die Sicherstellung von Liquidität durch Investoren für Start-ups ganz klar an vorderster Stelle, so hat sich inzwischen die Erwartungshaltung von Geldgebern und Investmentempfängern gleichermaßen deutlich verändert. Gerade in besonders herausfordernden Zeiten wie diesen spielen vor allem weitere für Start-ups vorteilhafte Faktoren und Kompetenzen eine immer wichtigere Rolle: Rationalität, Resilienz und der unternehmerische Zugang erfahrener Investoren. Mit deren proaktiver Unterstützung kann es gerade in plötzlich auftretenden Krisensituationen gelingen, nicht nur auf drohende Risiken angemessen zu reagieren, sondern gleichwohl neuen Chancen zu erkennen und damit entsprechend umzugehen. So führen professionelle Venture Capital-Fonds bereits beim ersten Anzeichen von signifikanten Marktveränderungen gemeinsam mit dem Management der Portfoliounternehmen Stresstests durch, die klären, wie stark das Geschäftsmodell des Start-ups davon betroffen ist. In weiterer Folge wird der Liquiditätsbedarf festgestellt und es werden Maßnahmen zur Verlängerung der Runway abgeleitet. Darüber hinaus unterstützen unternehmerische Investoren ihre Portfoliounternehmen laufend und in kurzen Intervallen bei der Umsetzung geeigneter Maßnahmen und der Evaluierung ihrer Wirksamkeit. So gelingt es in den meisten Fällen, kritische Situationen zu deeskalieren und Start-ups in finanziell sichereres Fahrwasser zu manövrieren.

Venture Capital-Investoren fangen dort an, wo andere längst aufhören

Darüber hinaus bieten unternehmerische Venture Capital-Investoren ihren Portfoliofirmen Zugang zu den eigenen, internationalen Investoren- und Unternehmensnetzwerken, unterstützen sie bei Marketing und PR-Aktivitäten, geben ihnen eigene Erkenntnisse zu Markt- und Technologietrends weiter und versorgen sie mit aktuellen Research-Ergebnissen und Management-Know-how. Neben alldem darf auch die persönliche Ebene zwischen Start-up und Kapitalgeber nicht außer Acht gelassen werden. Ein Investor dient in vielerlei Hinsicht als Sparringpartner und Mentor, der gewisse und gerade kritische Fragestellungen aus der Vogelperspektive betrachten kann sowie in schwierigen Situationen partnerschaftlich und hilfreich zur Seite steht. Ohne in das operative Tagesgeschäft ihrer Beteiligungsunternehmen einzugreifen, können sich Investoren zum Beispiel über ihre Rolle als Beirat aktiv einbringen wie auch ihre Erfahrungen und ihr Wissen zu strategischen Fragen sinnvoll und wertstiftend transportieren. Dabei sind insbesondere Themen wie der richtige Zeitpunkt zur Einführung eines neuen Produkts oder zum Eintritt in neue (geografische) Märkte und internationaler Roll-out sowie die geeignete Fundraising-Strategie Kompetenzbereiche, die Investoren immer gemeinsam mit Gründerinnen und Gründern abstimmen und konsequent umsetzen. Kurz gesagt: Gute Venture Capital Investoren fangen dort an, wo andere längst aufgehört haben. Umso wichtiger ist es, dass die junge österreichische Venture Capital-Szene nicht an Belebtheit einbüßt und Jungunternehmen nachhaltige Unterstützung zuteilwird.

Österreichische Start-ups auf dem Weg vom Soonicorn zum Unicorn

Gemäß dem aktuellen Start-up Barometer von Ernst & Young wurden im vergangenen Jahr 183 Mio. EUR in heimische Start-ups investiert, was einer Steigerung von rund 6% zum Vorjahr entspricht. Auch die Anzahl der Finanzierungsrunden hat sich im Jahr 2019 erhöht, nämlich von 71 auf 88. Österreich liegt damit im europäischen Vergleich auf Platz neun. Großbritannien, Frankreich und Deutschland führen die Rangliste mit hohen dreistelligen Investitionsvolumina erneut an. Die größten Finanzierungsrunden in Österreich wurden im vergangenen Jahr unter anderem bei Start-ups wie Themis Bioscience GmbH, Adverity GmbH und Hookipa Biotech GmbH durchgeführt. Auch 2020 startete bereits mit beeindruckenden Finanzierungsrunden – wie zum Beispiel bei der PlanRadar GmbH und der Adverity GmbH, die beide inzwischen Bewertungshöhen von über 100 Mio. EUR erzielen und damit vom Marktbeobachter Tracxn erst kürzlich als „Soonicorns“ (Soon-to-be Unicorns), gehandelt wurden. Diese beiden Unternehmen haben es innerhalb weniger Jahre geschafft, sich konsequent vom Start-up zum Scale-up zu entwickeln und international zu expandieren. Die Größenordnungen dieser Finanzierungsrunden belaufen sich jeweils auf bis zu 40 Mio. EUR. Damit können heimische Start-ups mit entsprechenden Leistungsdaten auch renommierte US-Investoren aus dem Silicon Valley überzeugen. Sapphire Ventures, Insight Partners und e.ventures fungierten bei diesen Folgefinanzierungen der Wachstumsphase als Lead-Investoren und bieten neben ihren bloßen Finanzinvestments vor allem auch Unterstützung durch ein hervorragendes Netzwerk bei der Erschließung ihrer geografischen Heimatmärkte.

Fazit

In Österreich ist das Fundament einer vitalen Technologieszene dank des abgestimmten Fördernetzes, zahlreicher Acceleratoren und Inkubatoren sowie Business Angels und gut funktionierender Corporate Venture-Kooperationen gelegt. Um Start-ups nicht nur finanzielle, sondern langfristige und nachhaltige Unterstützung beim Markteintritt wie auch während der Wachstumsphase zu bieten, braucht es Venture Capital, das konzeptionell die Interessengleichschaltung zwischen Gründerinnen und Gründern einerseits und Investoren andererseits sicherstellt – nur damit lassen sich die Ideen und Innovationen zukünftiger Unicorns erfolgreich umsetzen.

Ralf Kunzmann ist seit 2013 Geschäftsführer der aws Fondsmanagement GmbH und des aws Gründerfonds, der bisher in 33 österreichische Tech-Start-ups investiert hat. Gemeinsam mit internationalen Co-Investoren wurden insgesamt etwa 285 Mio. EUR für technologieorientierte Start-ups in Österreich eingesammelt. In Zusammenarbeit mit der Rechtsanwaltskanzlei Eisenberger & Herzog hat der aws Gründerfonds heuer den Praxisratgeber „Vom Start-up zum Börsekandidaten“ im Linde Verlag herausgegeben.

Ralf Kunzmann ist seit 2013 Geschäftsführer der aws Fondsmanagement GmbH und des aws Gründerfonds, der bisher in 33 österreichische Tech-Start-ups investiert hat. Gemeinsam mit internationalen Co-Investoren wurden insgesamt etwa 285 Mio. EUR für technologieorientierte Start-ups in Österreich eingesammelt. In Zusammenarbeit mit der Rechtsanwaltskanzlei Eisenberger & Herzog hat der aws Gründerfonds heuer den Praxisratgeber „Vom Start-up zum Börsekandidaten“ im Linde Verlag herausgegeben.