Junger Markt mit großem Wachstum

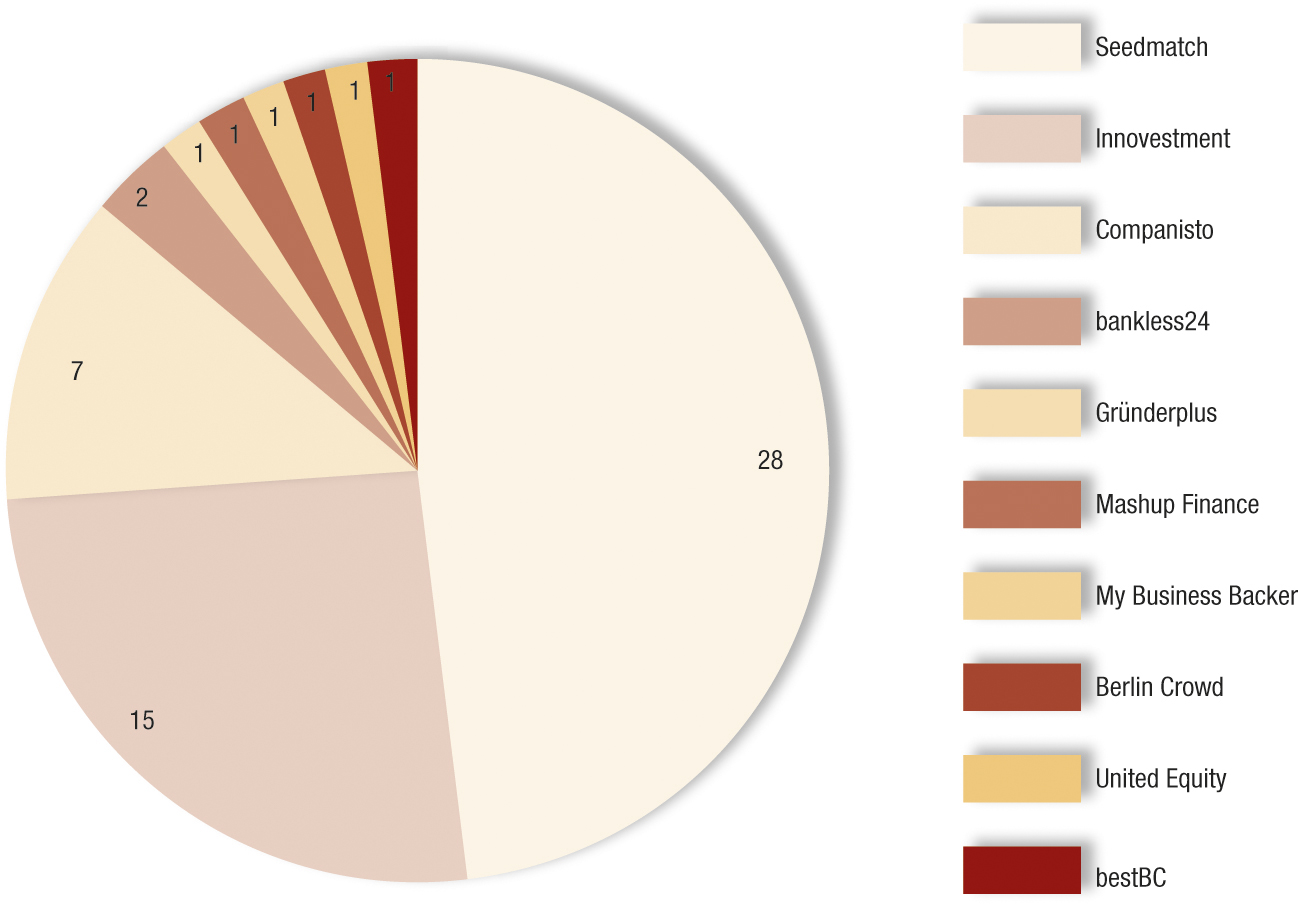

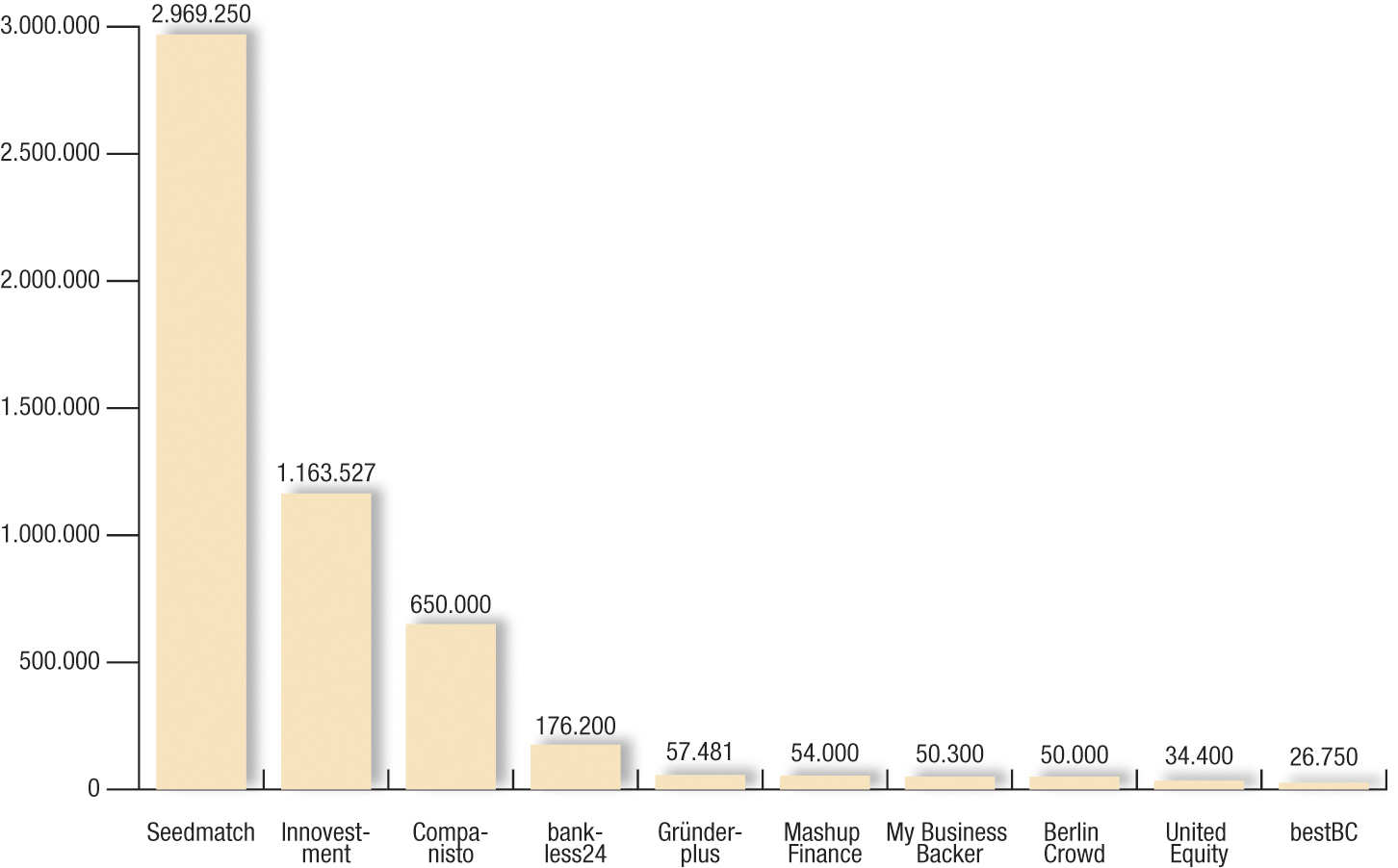

2011 schwappte ein Trend aus den USA nach Deutschland: Mit Seedmatch ging die erste deutsche Crowdinvesting-Plattform an den Markt und bot Jungunternehmen die Möglichkeit, sich und ihr Geschäftsmodell der Öffentlichkeit vorzustellen und bei Privatleuten, der sogenannten Crowd, via Internet Startkapital einzuwerben. Seitdem hat sich die Branche rasant entwickelt: Von 400.000 EUR im Jahr 2011 sprang das Investitionsvolumen im Jahr 2012 auf 4,3 Mio. EUR an. Insgesamt konnten im vergangenen Jahr 43 Start-ups mithilfe der Crowd finanziert werden. Der Trend dürfte sich 2013 weiter fortsetzen: Derzeit sind in Deutschland bereits 16 unterschiedliche Plattformen mit etwa 40.000 registrierten Kleininvestoren aktiv.

Chancen für Start-ups und Privatinvestoren

Eine Finanzierung über eine Crowdinvesting-Plattform bietet sowohl für das Start-up als auch für den Anleger gewisse Chancen – aber auch Risiken. Zu den Chancen für das Unternehmen zählt sicherlich die Möglichkeit, über die Vielzahl an Investoren den eigenen Bekanntheitsgrad zu steigern, was insbesondere bei der weiteren Marktdurchdringung ein großer Vorteil ist. Zusätzlich kann eine erfolgreiche Crowdinvesting-Runde auch die Aufmerksamkeit von professionellen Investoren wie Venture Capital-Gesellschaften wecken. Ein gelungenes Beispiel dafür ist das Start-up smarchive: Knapp ein Jahr nach der Finanzierung durch die Crowd erhielten die Münchner eine siebenstellige Anschlussfinanzierung, an der unter anderem T-Ventures beteiligt war. Für den Anleger bietet ein Engagement über eine Crowdinvesting-Plattform die Chance, sich mit vergleichsweise geringen Beträgen – zum Teil sind Investitionen bereits ab 1 EUR möglich – an Unternehmen zu beteiligen und an deren positiver Entwicklung zu partizipieren.

Viele Wege, ein Ziel

Der deutsche First Mover Seedmatch ist heute Marktführer. Die aktuelle Entwicklung am Markt beurteilt Geschäftsführer Jens-Uwe Sauer durchaus positiv: „Wir freuen uns darüber, dass momentan immer mehr Plattformen Crowdinvesting anbieten. Der Markt hat damit die Chance, erwachsen zu werden.“ Für die Zukunft erwartet Sauer jedoch eine deutliche Reduzierung des Anbieterfeldes: „Wir gehen davon aus, dass sich Crowdinvesting auf einige wenige Plattformen konzentrieren wird – und zwar auf die, die einen guten Job machen.“ Wie die meisten Plattformen vermittelt Seedmatch direkte stille Beteiligungen. Die Start-ups haben nach dem erfolgreichen Abschluss einer Crowdinvesting-Runde dann meist mehrere Hundert Beteiligte, was eine Anschlussfinanzierung durch eine Venture Capital-Gesellschaft verkomplizieren kann, jedoch nicht unmöglich macht, wie das Beispiel smarchive gezeigt hat. Demgegenüber steht das Modell, das die Einzelinvestments bündelt und sich dann mittels einer Venture-Gesellschaft an den Unternehmen beteiligt. Der Vorteil für die Start-ups besteht in diesem Fall darin, nur einen zusätzlichen Beteiligten zu haben, was eine Anschlussfinanzierung durch einen Venture Capitalisten erleichtern kann. Plattformen, die diese Lösung anbieten, sind beispielsweise Fundsters und Companisto.

Der dritte Weg ist die Beteiligung über Aktien. Er bietet den Unternehmen die Möglichkeit, echtes Eigenkapital einzusammeln, und räumt dem Investor die Chance ein, sich täglich von seinen Anteilen zu trennen. Einziger Anbieter dieses Finanzierungsmodells ist (Stand Redaktionsschluss) die Plattform Bergfürst, die nicht nur Emittenten und Anleger zusammenbringen möchte, sondern auch als Handelsplatz für die Aktien auftritt. Da Emissionsvolumina zwischen 2 Mio. EUR und 5 Mio. EUR angestrebt werden, gibt Bergfürst den Unternehmen die Einschränkung vor, bereits einen Proof of Principle erbracht haben zu müssen. Auf dieser Plattform werden sich also nicht Start-ups in der Seed-Phase einfinden, wie es bei den meisten anderen Marktteilnehmern der Fall ist.

Mit und ohne Bafin-Lizenz

Mit der Vielzahl an Beteiligungsformen ergeben sich auch unterschiedliche Vor- und Nachteile, sowohl für die Unternehmen als auch für die  Investoren. „Aus meiner Sicht ergibt sich sowohl für den Investor als auch für das Start-up der Nachteil aus einem Nachrangdarlehen, einer stillen Beteiligung oder einem partiarischen Darlehen daraus, dass es sich de facto um Fremdkapital handelt. Das begrenzt die Einflussnahme des Anlegers und ist schlecht für die Bilanz des Unternehmens“, erklärt Dr. Guido Sandler, Bergfürst-Vorstand. Bis vor Kurzem schlugen Crowdinvesting-Finanzierungen mit maximal 100.000 EUR in der Fremdkapitalbilanz zu Buche, da für höhere Volumina eine Lizenz der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) vorgeschrieben ist. Sich diese zu beschaffen, bedeutet für die Plattformen jedoch eine erhebliche Mehrbelastung, sodass die meisten diesen Schritt bislang gescheut haben. Ausnahmen hiervon sind die Plattformen Fundsters und Bergfürst, die über eine entsprechende BaFin-Lizenz verfügen. In der Zwischenzeit sind jedoch die ersten Anbieter dazu übergegangen, sogenannte partiarische Darlehen zu vergeben, mit deren Hilfe Runden von mehr als 100.000 EUR auch ohne BaFin-Lizenz realisiert werden können. „Bei einem partiarischen Darlehen haben die Investoren allerdings einen Rückzahlungsanspruch, bei dem sie noch nicht einmal auf die wirtschaftliche Situation des Unternehmens Rücksicht nehmen müssen. Sollte das Unternehmen erfolgreich sein, können sogar Zinseszinsen anfallen“, erklärt Sandler die Risiken. Da die Unternehmen diese Forderungen bei Fälligkeit sofort zurückzahlen müssen, kann im schlimmsten Fall Zahlungsunfähigkeit drohen.

Investoren. „Aus meiner Sicht ergibt sich sowohl für den Investor als auch für das Start-up der Nachteil aus einem Nachrangdarlehen, einer stillen Beteiligung oder einem partiarischen Darlehen daraus, dass es sich de facto um Fremdkapital handelt. Das begrenzt die Einflussnahme des Anlegers und ist schlecht für die Bilanz des Unternehmens“, erklärt Dr. Guido Sandler, Bergfürst-Vorstand. Bis vor Kurzem schlugen Crowdinvesting-Finanzierungen mit maximal 100.000 EUR in der Fremdkapitalbilanz zu Buche, da für höhere Volumina eine Lizenz der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) vorgeschrieben ist. Sich diese zu beschaffen, bedeutet für die Plattformen jedoch eine erhebliche Mehrbelastung, sodass die meisten diesen Schritt bislang gescheut haben. Ausnahmen hiervon sind die Plattformen Fundsters und Bergfürst, die über eine entsprechende BaFin-Lizenz verfügen. In der Zwischenzeit sind jedoch die ersten Anbieter dazu übergegangen, sogenannte partiarische Darlehen zu vergeben, mit deren Hilfe Runden von mehr als 100.000 EUR auch ohne BaFin-Lizenz realisiert werden können. „Bei einem partiarischen Darlehen haben die Investoren allerdings einen Rückzahlungsanspruch, bei dem sie noch nicht einmal auf die wirtschaftliche Situation des Unternehmens Rücksicht nehmen müssen. Sollte das Unternehmen erfolgreich sein, können sogar Zinseszinsen anfallen“, erklärt Sandler die Risiken. Da die Unternehmen diese Forderungen bei Fälligkeit sofort zurückzahlen müssen, kann im schlimmsten Fall Zahlungsunfähigkeit drohen.

Rechtliche Vorgaben

Neben den unterschiedlichen Beteiligungsmodellen sollten sich Unternehmen und Investoren intensiv mit den allgemeinen Geschäftsbedingungen und Beteiligungsverträgen auf den Plattformen auseinandersetzten. Denn hier gilt es in Deutschland, eine Vielzahl von Gesetzen zu beachten. „Es handelt sich hier um einen hochregulierten Markt und ich bezweifle, dass die Anforderungen, die das Geldwäsche-, Kreditwesen- oder auch das Zahlungsverkehrsgesetz in Deutschland an solche Produkte stellen, überall flächendeckend erfüllt werden“, warnt Markus Brütsch, Vorstand von Fundsters. Insbesondere die Tatsache, dass man sich auf einer Vielzahl an Plattformen nicht legitimieren, also beispielsweise durch ein Post-Ident-Verfahren die Korrektheit der angegebenen Daten beweisen muss, kann beim kapitaleinwerbenden Unternehmen in Nachhinein zu erheblichen Problemen führen. „Hier stellt sich die Frage, wer im Rahmen des Geldwäschegesetzes der Dokumentationsverpflichtete ist. Eigentlich ist es im Falle einer direkten Beteiligung dann an dem Start-up, Geldwäsche vorzubeugen“, urteilt Brütsch kritisch.

Neben den unterschiedlichen Beteiligungsmodellen sollten sich Unternehmen und Investoren intensiv mit den allgemeinen Geschäftsbedingungen und Beteiligungsverträgen auf den Plattformen auseinandersetzten. Denn hier gilt es in Deutschland, eine Vielzahl von Gesetzen zu beachten. „Es handelt sich hier um einen hochregulierten Markt und ich bezweifle, dass die Anforderungen, die das Geldwäsche-, Kreditwesen- oder auch das Zahlungsverkehrsgesetz in Deutschland an solche Produkte stellen, überall flächendeckend erfüllt werden“, warnt Markus Brütsch, Vorstand von Fundsters. Insbesondere die Tatsache, dass man sich auf einer Vielzahl an Plattformen nicht legitimieren, also beispielsweise durch ein Post-Ident-Verfahren die Korrektheit der angegebenen Daten beweisen muss, kann beim kapitaleinwerbenden Unternehmen in Nachhinein zu erheblichen Problemen führen. „Hier stellt sich die Frage, wer im Rahmen des Geldwäschegesetzes der Dokumentationsverpflichtete ist. Eigentlich ist es im Falle einer direkten Beteiligung dann an dem Start-up, Geldwäsche vorzubeugen“, urteilt Brütsch kritisch.

Zeichnungsfristen als Event

Mit der zunehmenden Bekanntheit von Crowdinvesting ist auch eine steigende Zahl an Investitionsrunden zu beobachten, die unter einer Stunde durchfinanziert sind. „Solche Runden deuten natürlich auf Treu und Glauben der Anlegerschaft hin, und man läuft Gefahr, dass das in purer Enttäuschung endet, da die Investoren nicht mehr genau prüfen, sondern jedem Vorschlag folgen“, ist Knut Haake, Geschäftsführer der Deutschen Mikroinvest, skeptisch. Zwar werden im Normalfall bereits einige Tage vor Fundingstart umfangreiche Informationen wie Investmentstory, Unternehmenswebsite oder Vorstellungsfilm veröffentlicht; der tatsächliche Business- oder Finanzplan wird allerdings erst mit Start der Zeichnungsfrist freigeschaltet. Neben dem Event-Charakter der Zeichnungsfrist, die bei Anlegern mit hohem Risikoprofil unter Umständen zu einem „Me Too“-Handeln führt, sollte man auch die Kommunikation der Plattformen genau prüfen. So wird insbesondere das Risiko eines Totalverlusts des Investments auf einigen Websites nur sehr spärlich behandelt. Auch wenn bisher noch keines der crowdfinanzierten Unternehmen Insolvenz anmelden musste, ist dieses Risiko real. „Wir sehen gewisse Arten der Kommunikation sehr kritisch, der ein oder andere scheint sich hier nicht ganz im Klaren darüber zu sein, was das im Schadensfall bedeuten kann. Anlegerschutz sollte nicht auf die leichte Schulter genommen werden“, mahnt Haake.

Fazit

Crowdinvesting bietet eine weitere sinnvolle Finanzierungsmöglichkeit von Start-ups und stellt den nächsten Schritt hin zur bankenfreien Unternehmensfinanzierung dar. Allerdings sollte allen Beteiligten bewusst sein, welche Risiken Crowdinvesting birgt. Anleger müssen beachten, dass ihre Beteiligung zumeist auf fünf bis sieben Jahre gebunden ist und damit nicht abgezogen werden kann, wenn sich Märkte, Branchen oder die persönlichen Umstände verändern. Liegt der Investitionsentscheidung eine ausführliche Recherche zugrunde, bietet Crowdinvesting jedoch eine attraktive Anlagemöglichkeit und fördert gleichzeitig eine vitale deutsche Start-up-Landschaft. Unternehmen sollten sich vor der Entscheidung „pro Crowdinvesting“ detailliert mit den rechtlichen Gegebenheiten auseinandersetzen und prüfen, in welcher Form beispielsweise steuerrechtliche Veränderungen entstehen würden. Sie haben die Chance, über die Schwarmfinanzierung nicht nur frisches Kapital einzusammeln, sondern auch ein wirksames Marketing Tool einzusetzen.