Ungeheures Potenzial

Infrastruktur bildet das Fundament aller wirtschaftlichen Aktivität in jeder modernen Volkswirtschaft. Es gibt zahlreiche Studien, die den Bedarf an Investitionen quantifizieren. Obwohl sich die Ergebnisse im Detail unterscheiden, ist all diesen Studien die Größenordnung von vielen Billionen USD gemein. Für Investoren besteht also ein ungeheures Potenzial. Die Eigenschaften, mit denen Infrastrukturinvestitionen im Allgemeinen in Zusammenhang gebracht werden, sind langfristig sichere, konjunkturunelastische und stabile Erträge, die zudem einen Inflationsschutz aufweisen. Diese Eigenschaften sind besonders für langfristig orientierte Investoren attraktiv, und das nicht nur im derzeitigen Kapitalmarktumfeld. Infrastruktur deckt die grundlegenden Bedürfnisse einer jeden Gesellschaft (Versorgung mit Wasser und Strom, Transport von Waren und Personen, Kommunikation und soziale Einrichtungen). Diese fundamentale Notwendigkeit macht sie (so die landläufige Meinung) weniger konjunkturabhängig und die Erträge besser planbar. Auf der anderen Seite erfordert die häufig natürliche Monopolstellung staatliche Eingriffe in Form von Regulierung aufgrund von Marktversagen.

Einzelfall statt Verallgemeinerung

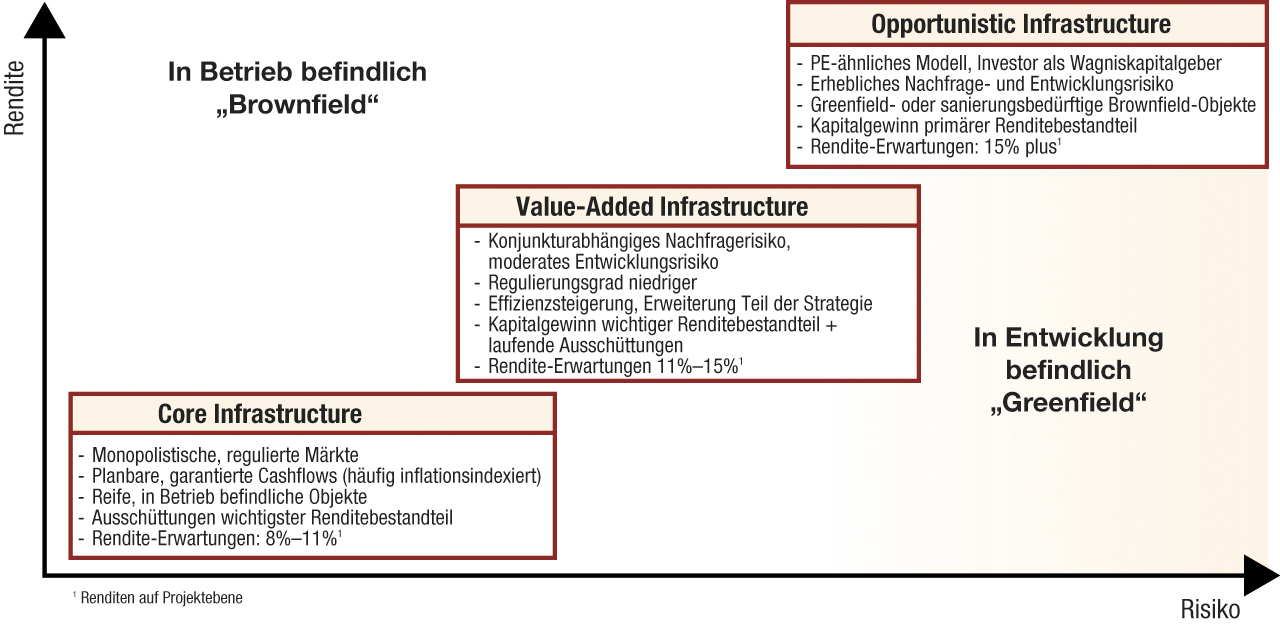

Was im Kern sicherlich zutrifft, greift als Verallgemeinerung und Anlageleitlinie allerdings zu kurz und der Investor ist gut beraten, sehr sorgfältig darauf zu achten, was sich im Einzelfall hinter dem Terminus Infrastruktur verbirgt. Dabei ist nicht nur nach einzelnen Segmenten zu unterscheiden, sondern auch auf die Vertragsausgestaltung, den Wertschöpfungsansatz und die Projektlebensphase (Greenfield/Brownfield) zu achten. Einige Investoren, die allzu ungestüm in „Infrastruktur“ investierten, mussten dies bereits auf leidvolle Weise erfahren.

Was im Kern sicherlich zutrifft, greift als Verallgemeinerung und Anlageleitlinie allerdings zu kurz und der Investor ist gut beraten, sehr sorgfältig darauf zu achten, was sich im Einzelfall hinter dem Terminus Infrastruktur verbirgt. Dabei ist nicht nur nach einzelnen Segmenten zu unterscheiden, sondern auch auf die Vertragsausgestaltung, den Wertschöpfungsansatz und die Projektlebensphase (Greenfield/Brownfield) zu achten. Einige Investoren, die allzu ungestüm in „Infrastruktur“ investierten, mussten dies bereits auf leidvolle Weise erfahren.

Kein risikofreies Investment

Parallel zur steigenden Popularität von Infrastrukturinvestments und einhergehend mit einer Professionalisierung des Anlegerverhaltens scheint sich langsam die Erkenntnis durchzusetzen, dass Infrastrukturinvestitionen nicht risikolos sind. Retrospektiv betrachtet war es häufig eine ungenügende Diversifikation und ein nicht systematischer Portfolioaufbau „Flavour of the day Investing“, die zu Klumpenrisiken in den Portfolios geführt haben. So wurde beispielsweise noch in der Finanzkrise fleißig in erneuerbare Energien (v.a. Fotovoltaik) in Spanien investiert. Spätestens in der Staatsschuldenkrise wurde dann deutlich, dass die vermeintlich sicheren Investments nicht so risikolos waren wie gedacht (rückwirkende Eingriffe und Kürzungen). Hier ist zu beachten, dass Infrastruktur ein deutlich breiteres Spektrum als lediglich erneuerbare Energien umfasst und dass jeder Sektor und Subsektor seine eigenen speziellen Risiken aufweist. Eine anleiheartige Ertragsstruktur kann zwar erreicht werden, diese Erträge sind aber weder vollumfänglich garantiert noch risikofrei. Es können vielerlei Probleme auftreten, die von Überschuldung über Nachfrageeinbrüche bis hin zu wertlosen Garantien reichen.