Annäherung an LPE

Bei Listed Private Equity(LPE)-Unternehmen handelt es sich um Private Equity-Gesellschaften, die an einer Börse gehandelt werden. LPE-Unternehmen unterscheiden sich hinsichtlich ihres Kerngeschäfts nicht von traditionellen Private Equity-Gesellschaften (Limited Partnerships), d.h., sie stellen privaten Unternehmen Kapital zur Verfügung. Somit weisen sie ein identisches Rendite-Risiko-Profil wie traditionelle Private Equity-Gesellschaften auf.

LPE-Unternehmen bieten einen direkten Zugang zu einem breit diversifizierten Private Equity-Portfolio und sind gekennzeichnet durch:

- Hohe Liquidität: liquider Zugang zur Anlageklasse Private Equity ohne lange Sperrfristen auf das investierte Kapital

- Einfacher Zugang: keine hohen Mindestinvestitionen im Gegensatz zu traditionellen Private Equity-Gesellschaften

- Gute Transparenz: Listing impliziert gewisse Reporting- und Corporate Governance-Standards

- Breite Diversifikation: hoher Diversifikationsgrad des Private Equity-Portfolios hinsichtlich der geografischen Allokation, der Investmentstile, also Buyout, Venture und Growth, und der Finanzierungsformen, also Equity und Mezzanine

- Geringe Transaktionskosten

- Hohe Renditechancen: Einstieg zu signifikanten Abschlägen, sogenannten Discounts, zum inneren Wert in bestimmten Marktphasen; siehe dazu auch die folgenden Auswertungen

Equity vs. Listed Private Equity – Ein Renditevergleich

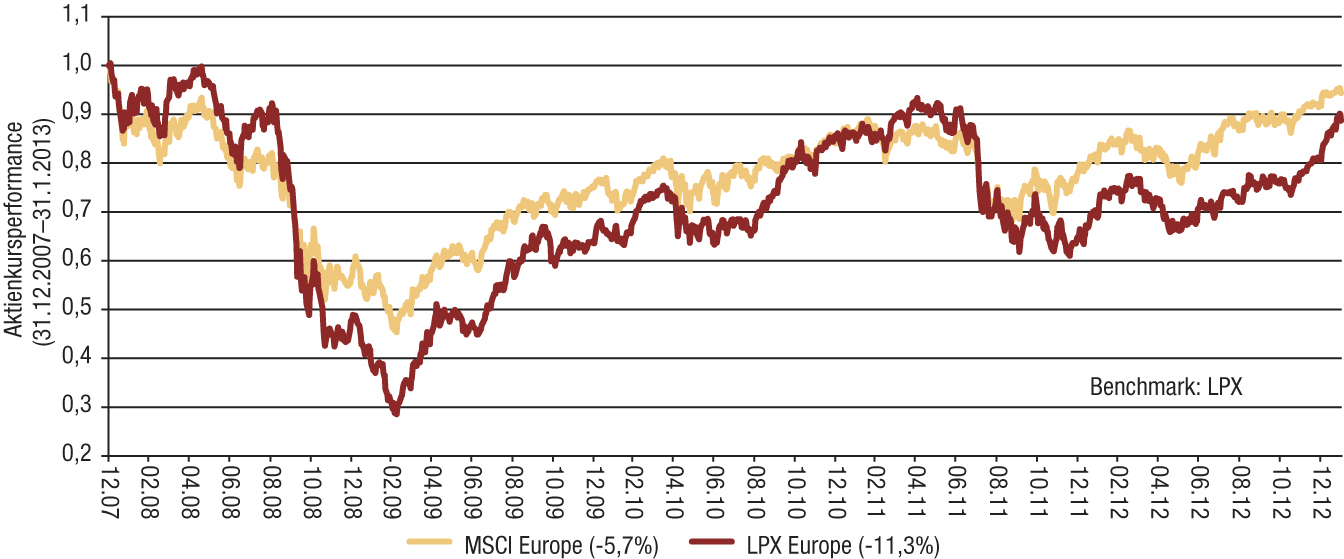

Über den gesamten Fünfjahreszeitraum zeigen klassische Equities eine etwas bessere Performance als Listed Private Equities. Dies gilt sowohl für Europa (MSCI Europe: -5,7%; LPX Europe: -11,3%) als auch weltweit (MSCI World: +9,9%; LPX 50 Global: -1,6%). Bei einer etwas differenzierteren Analyse müssen hierbei allerdings verschiedene Marktphasen betrachtet werden. Insgesamt weisen die LPE-Indizes eine deutlich stärkere Schwankung (höhere Volatilität und Beta) als die klassischen Equity-Indizes und damit auch ein höheres Risiko auf. Gerade darin liegt aber auch die Chance, durch einen geeigneten Analyseansatz und Branchenkenntnis zum richtigen Zeitpunkt die Top-Performer herauszupicken. Während in der Baisse-Phase von Januar 2008 bis März 2009 die europäischen LPE-Unternehmen im Schnitt 71,5% an Wert verloren, mussten klassische Aktiengesellschaften Werteinbußen von „lediglich“ 54,7% hinnehmen. Demgegenüber konnten in der Hausse-Phase von März 2009 bis April 2011 die LPE-Unternehmen ihren durchschnittlichen Firmenwert mehr als verdreifachen (227,7%), wohingegen sich der Indexwert des MSCI Europe „nur“ knapp verdoppelt hat (92,5%).

Über den gesamten Fünfjahreszeitraum zeigen klassische Equities eine etwas bessere Performance als Listed Private Equities. Dies gilt sowohl für Europa (MSCI Europe: -5,7%; LPX Europe: -11,3%) als auch weltweit (MSCI World: +9,9%; LPX 50 Global: -1,6%). Bei einer etwas differenzierteren Analyse müssen hierbei allerdings verschiedene Marktphasen betrachtet werden. Insgesamt weisen die LPE-Indizes eine deutlich stärkere Schwankung (höhere Volatilität und Beta) als die klassischen Equity-Indizes und damit auch ein höheres Risiko auf. Gerade darin liegt aber auch die Chance, durch einen geeigneten Analyseansatz und Branchenkenntnis zum richtigen Zeitpunkt die Top-Performer herauszupicken. Während in der Baisse-Phase von Januar 2008 bis März 2009 die europäischen LPE-Unternehmen im Schnitt 71,5% an Wert verloren, mussten klassische Aktiengesellschaften Werteinbußen von „lediglich“ 54,7% hinnehmen. Demgegenüber konnten in der Hausse-Phase von März 2009 bis April 2011 die LPE-Unternehmen ihren durchschnittlichen Firmenwert mehr als verdreifachen (227,7%), wohingegen sich der Indexwert des MSCI Europe „nur“ knapp verdoppelt hat (92,5%).