Noch liegt bei vielen institutionellen Anlegern die durchschnittliche Allokation in Infrastruktur bei weniger als 1% des Portfolios, aber Umfragen wie die BAI Investor Survey bestätigen, dass diese Quote schon kurz- bis mittelfristig spürbar ausgebaut werden soll. Wunsch und Wirklichkeit gehen allerdings häufig auseinander. Es stellt sich also die Frage, welche Erwartungen und Anforderungen Investoren haben, wie sich diese ändern und ob und in welchem Maß das Anlagesegment Infrastruktur diese erfüllen kann.

Rendite und planbare Zahlungsströme haben oberste Priorität

Versicherer, Pensionskassen oder Versorgungswerke erwarten von der Anlageklasse Infrastruktur vor allem attraktive Renditen oberhalb des Rechnungszinses. Im andauernden Niedrigzinsumfeld verwundert diese Beurteilung nicht. Gleichzeitig ist aber zu konstatieren, dass gerade bedingt durch das Niedrigzinsniveau die im Segment Infrastruktur Debt erzielbaren Renditen durchaus begrenzt sind. Neben der Rendite steht vor allem eine größere Planbarkeit der Zahlungsströme im Vordergrund. Die lange Laufzeit der Investitionen in Infrastruktur (u.U. mehrere Jahrzehnte z.B. im Segment Transportinfrastruktur) ist ein wesentlicher Aspekt der Anlage und durchaus erwünscht, da die Investoren über ihre Anlagevolumina Fristen verteilen können und dies auch zum Leistungsprofil ihrer Garantien passt. Wichtig ist deshalb eine langfristige Planung der Finanz- und Liquiditätssituation. In diesem Zusammenhang sind z.B. Anlagen in regulierten und wenig wettbewerblichen „Core“-Bereichen interessant, die aufgrund der tendenziell geringen Nachfrageelastizität der Nutzer auch in schlechteren Zeiten einen planbaren Finanzstrom generieren. Die „Core“-Bereiche weisen darüber hinaus in der Regel eine lange Historie auf, die es ermöglicht, die eigene Kostenbasis besser einzuschätzen. In stark regulierten Bereichen besteht allerdings die Unsicherheit über die weitere Bewertung durch die politischen Akteure. Die Energiewende in Deutschland oder die Änderung der Einspeisevergütung in Spanien sind Beispiele dafür, wie politische Entscheidungen sich ändern können.

Diversifikation vor Inflationsschutz

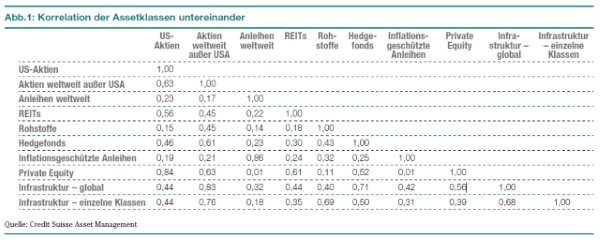

Neben stabilen, wenig volatilen Bewertungen der Assets wird bei Infrastrukturanlagen häufig auch der Aspekt Inflationsschutz aufgeführt, der insbesondere dann greift, wenn vertraglich eine Indexierung der Nutzungsentgelte fixiert wurde oder es die wettbewerbliche Situation bis zu einem gewissen Grad ohnehin zulässt, die Preise zu erhöhen. Dieselbe Argumentation greift auch bei Zinsänderungsrisiken, die, bei entsprechend langfristiger Planung des Eigen- und Fremdmitteleinsatzes, über ein Infrastrukturinvestment reduziert werden können. Zusätzlich zum häufig eingeschränkten Wettbewerb verhindern hohe fixe Kosten den Eintritt von Wettbewerbern und verbessern so die Planbarkeit der Investitionen, was ebenfalls für viele Investoren im Vordergrund steht. Jüngst scheint aber der Aspekt Inflationsschutz eher in den Hintergrund zu treten, während der Aspekt Portfoliodiversifikation an Bedeutung zunimmt. Auch dies wird in der aktuellen BAI Investor Survey widergespiegelt und ist nachvollziehbar. In diesem Zusammenhang ist auf eine Studie der Credit Suisse aus dem Jahre 2010 hinzuweisen, die sich im direkten Nachgang an die globalen Marktverwerfungen mit der Frage befasst hat, inwieweit Infrastrukturinvestitionen die Portfolioeffizienz bezüglich Rendite-/Risikoerwartungen erhöhen können. Dabei spielt bei der Portfoliozusammensetzung auch das Bedürfnis der Investoren nach bestimmten Arten von Zahlungsströmen eine Rolle, z.B. das oben bereits in Bezug auf Versicherer beschriebene Erfordernis von gleichbleibenden und stabilen Cashflow. Die meistbeachtete Größe in Bezug auf den Grad an Diversifikation eines Portfolios ist die Korrelation der Assetklassen untereinander. Anhand des Macquarie Global Infrastructure Total Return Indexes, der gelistete Infrastrukturfonds abbildet, und eines weiteren, individuellen Indexes, der Investments in Flughäfen, Häfen und in den Energiesektor enthält, werden nachfolgend die Korrelationen zu anderen Anlageklassen dargestellt.