Die Venture Capital-Branche investiert gerne in der Bundesrepublik. Deutsche Start-ups sicherten sich mehr als ein Viertel des Kapitals, das in den ersten Monaten des Jahres nach Europa geflossen ist. Der Investitionsfokus hierzulande verändert sich: Die Zahl der Deals nimmt ab, die Größe der Finanzierungsrunden zu. Vor allem Late Stage-Investitionen sind interessant für Wagniskapitalgeber.

Die Datenplattform PitchBook hat ihren European Venture Report für das erste Quartal 2018 veröffentlicht. 4,4 Mrd. EUR haben europäische Start-ups bis Ende März eingesammelt. Über 25% des Wagniskapitals gingen an Deutschland: 1,2 Mrd. EUR.

2013 bis 2016 ist die deutsche Venture Capital Branche enorm gewachsen. In dieser Zeit investierten Beteiligungsgesellschaften vor allem in Early Stage-Start-ups: viele Deals, eher kleine Finanzierungsrunden. Das hat sich geändert. Bereits im letzten Jahr sind die Summen der Investments gewachsen – ein Trend, der sich 2018 fortsetzt: Die Anzahl der Deals geht zurück, die Höhe der Investments steigt. 2017 flossen bei rund 20% der Beteiligungen Summen von über 25 Mio. EUR; 2018 bisher bei rund 45% der Fälle.

Europa: kaum Zunahme an Late Stage-Investitionen

Kapital geht jetzt vor allem an Late Stage-Start-ups. Unter dem Motto „big is beautiful“ finanzieren Wagniskapitalgeber mit Late Stage-Investitionen am Markt etablierte Unternehmen. Davon profitieren auch Unicorns. Zum Beispiel der Online-Gebrauchtwarenhandel Auto1: Das Unternehmen ist mit 2,9 Mrd. EUR bewertet und hat sich im Januar weitere 460 Mio. EUR gesichert. Late Stage-Investitionen in Europa sind im Vergleich zum Ende des letzten Jahres ebenfalls leicht angestiegen. Allerdings: Bis Ende März 2018 wurden 49% weniger Deals abgeschlossen als im Vorjahr. Im gesamten europäischen Raum sind First Time-, Angel- und Seed-Investitionen massiv zurückgegangen. First Time-Finanzierungen sind auf einem so niedrigen Quartalsstand wie seit sechs Jahren nicht mehr. Deshalb geht auch das Gesamtinvestitionsvolumen zurück. Im letzten Quartal 2017 flossen über 5 Mrd. EUR Wagniskapital nach Europa. In den ersten drei Monaten 2018 nur rund 4,4 Mrd. EUR.

Mehr Kapital aus Deutschland für Deutschland

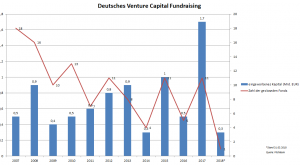

Erfreulich für Deutschlands Venture Capital-Branche: Fonds verfügen über mehr Kapital von heimischen Beteiligungsgesellschaften. 2017 haben deutsche Venture Capital-Gesellschaften elf Fonds mit einem Gesamtinvestitionsvolumen von 1,7 Mrd. EUR geschlossen. Zum Vergleich: 2016 waren es fünf Fonds und 500 Mio. EUR. 2018 präsentieren sich die Deutschen weiterhin investitionsfreudig: Ende März waren 300 Mio. EUR eingeworben. Gleichwohl: Bei 19,4% der Beteiligungen sind weiterhin US-Investoren engagiert. Hier ist Deutschland im europäischen Vergleich keine Ausnahme: Europas Start-ups leben zu 22,2% von Beteiligungen, die von US-amerikanischen Venture Capital-Unternehmen mitfinanziert sind.

Erfreulich für Deutschlands Venture Capital-Branche: Fonds verfügen über mehr Kapital von heimischen Beteiligungsgesellschaften. 2017 haben deutsche Venture Capital-Gesellschaften elf Fonds mit einem Gesamtinvestitionsvolumen von 1,7 Mrd. EUR geschlossen. Zum Vergleich: 2016 waren es fünf Fonds und 500 Mio. EUR. 2018 präsentieren sich die Deutschen weiterhin investitionsfreudig: Ende März waren 300 Mio. EUR eingeworben. Gleichwohl: Bei 19,4% der Beteiligungen sind weiterhin US-Investoren engagiert. Hier ist Deutschland im europäischen Vergleich keine Ausnahme: Europas Start-ups leben zu 22,2% von Beteiligungen, die von US-amerikanischen Venture Capital-Unternehmen mitfinanziert sind.