Anhaltendes Niedrigzinsumfeld, volatile Börsen: Institutionelle Investoren suchen in den letzten Jahren händeringend nach Anlagemöglichkeiten, die – einigermaßen stabile – Rendite versprechen. Alternative Assetklassen wie Private Equity gewinnen daher zunehmend an Bedeutung. So verwundert es kaum, wenn der Datendienstleister PitchBook für die ersten sechs Monate 2019 ein Fundraising-Ergebnis der Private Equity-Fonds aus der DACH-Region in Höhe von 2,59 Mrd. EUR ausweist. Zum Vergleich: Im Gesamtjahr 2016 waren es 2,44 Mrd. EUR.

VC Magazin: Welche Rolle spielen alternative Investments im Portfolio institutioneller Investoren?

Fleischhauer: Sie spielen sicherlich eine stark wachsende Rolle – insbesondere, wenn man sie mit der Situation von vor fünf oder zehn Jahren vergleicht. Wenn man sich Umfragen – nicht nur in Deutschland, sondern auch europaweit und international – zur Ausrichtung großer Allokationen von Pensionskassen und Versicherungen ansieht, sind Private Equity, Private Debt und Infrastruktur immer ganz vorne genannt. Das gilt sowohl bei der Zufriedenheit mit diesen Anlageklassen als auch beim zukünftigen Ausbau der Allokationsquoten. Auch wir stellen im Kontakt mit institutionellen Investoren fest, dass verschiedene lokale Investoren planen, ihre Allokationsquoten weiter zu erhöhen. Manche Anleger, die schon früher in Alternative Investments investiert haben, kommen dabei inzwischen an ihre Grenzen und versuchen, diese über gewisse Öffnungsklauseln mit dem Regulator zu erweitern. Wir haben auch von einigen Pensionskassen gehört, dass sie aufgrund des Niedrigzinsumfelds und der Volatilität an den Börsen, wie wir sie zum Beispiel im Q4 2018 gesehen haben, auf Gesamtjahressicht gerade noch so eine Null erreichen konnten – und das auch nur dank der Performance ihrer Alternative Investments. Auch wenn die Allokationsquoten im Durchschnitt noch immer klein sind, haben die Alternatives also mittlerweile einen Portfolioeffekt erreicht.

VC Magazin: Deutsche institutionelle Investoren galten beim Thema Alternatives lange als zurückhaltend. Hat sich das in letzten Jahren geändert?

Fleischhauer: Grundsätzlich muss man sagen, dass die deutschen Investoren nach wie vor hinterherhinken. Pensionsfonds aus Skandinavien, den Benelux-Staaten, UK und natürlich Kanada wie auch den USA spielen eine sehr dominante Rolle. Auch wenn es in Deutschland noch immer große Häuser gibt, die bislang noch überhaupt nicht auf Alternative Assets gesetzt haben, beschäftigen sich mittlerweile eigentlich alle mit der Anlageklasse. Dennoch macht sich die jahrelange Zurückhaltung auch bei den Allokationsquoten bemerkbar. Liegen diese laut Studien international im Durchschnitt bei etwa 6%, sind es in Deutschland eher um die 3%. Das scheint Teil unserer Mentalität zu sein: Bis die Maschine läuft, braucht es eine Zeit – wenn sie dann aber einmal läuft, werden auch größere Pakete frei.

VC Magazin: Private Equity gibt es hierzulande schon ein paar Jahrzehnte, Private Debt dagegen ist in Deutschland eine relativ junge Anlageklasse. Unterscheidet sich die Nachfrage nach den Sektoren?

Fleischhauer: Absolut richtig. Während Private Equity mittlerweile recht etabliert ist, kam vor der Finanzkrise das erste Interesse an Infrastrukturinvestments auf, das mit der Finanzkrise dann allerdings sehr schnell wieder abflaute. In den Jahren 2011 bis 2013 bekam das Thema dann neuen Schwung, und die Anlageklasse hat inzwischen ihren festen Platz in den Portfolios der institutionellen Investoren. Aufbauend darauf hat sich in den letzten ein bis zwei Jahren Private Debt als eigene Assetklasse etabliert. Zwar gab es auch davor schon Mezzanine und Ähnliches, aber heute wird es zum einen wirklich als eigene Anlageklasse wahrgenommen und zum anderen wird auch ein erweitertes Spektrum an Substrategien abgedeckt. Letztere reichen von sehr konservativen Senior Loan- bis hin zu aggressiveren Private Equity-nahen Strategien wie eben Mezzanine. Damit hat man heutzutage auch eine Vielzahl an Risiko-Rendite-Profilen innerhalb der Assetklasse, was dazu geführt hat, dass Private Debt als Diversifizierungsbaustein im Portfolio erkannt wird. Einige Investoren versuchen auch, über eine Übergewichtung von Sponsorless Private Debt eine Abgrenzung zu Private Equity zu schaffen.

VC Magazin: Sie haben kürzlich das First Closing Ihres Special Situations II-Programms vermeldet. Inwieweit ist die Nachfrage dort von den sich eintrübenden wirtschaftlichen Erwartungen getrieben?

Fleischhauer: Grundsätzlich sind wir der Auffassung, dass es sich bei dem Programm nicht um eine zyklische Wette handelt. Wir investieren aus dem Programm hier in Manager, die hauptsächlich komplexe Buyouts wie z.B. Carve-outs adressieren; d.h., Unternehmen mit eher moderaten operativen oder finanziellen Herausforderungen. Sehr gut lässt sich das anhand der EBITDA-Multiples verdeutlichen: Die Manager, in die das Special Situations-Programm investiert, zahlen das fünf- bis sechsfache EBITDA für die Buyouts. Im klassischen Buyout-Markt ist das zwölf- bis 14-fache EBITDA aktuell die Norm. Zu eben diesen komplexen Buyouts/Carve-outs kommen durchaus Turnarounds und Restrukturierungsfälle bis hin zu Distressed Debt. Letzteres ist von allen sicherlich die zyklischste Wette, da dort die Fonds wirklich erst investieren, wenn es zur Marktkorrektur kommt. In allen anderen Bereichen gibt es eigentlich immer Dealflow, weswegen wir das Segment als gutes Diversifizierungselement betrachten. Zu Ihrer Frage: Sicherlich spielen die Börsenvolatilität im vierten Quartal 2018 und eine aufkommende Rezessionsangst auch eine Rolle bei der Nachfrage nach dem Programm, sie sind aber nicht alleinige Treiber.

VC Magazin: Private Equity hat in letzter Zeit durchaus starke Renditen abgeliefert. Welche Erwartungen haben die LPs an die Performance der Anlageklassen in den nächsten Jahren?

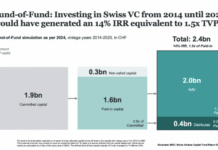

Fleischhauer: Meines Erachtens sind die Erwartungen durchaus realistisch geworden – auch schon nach der letzten Finanzkrise. Auch deshalb liegen die Renditen, die aktuell erreicht werden, über dem eigentlich Erwarteten. Wir als Dachfonds haben unsere Erwartungen an die Private Markets nicht nach unten gesetzt – auch, weil wir grundsätzlich eher konservative Base Case-Szenarien haben und der Meinung sind, dass man über eine sehr sorgfältige Selektion die Renditeziele erreichen kann. Man hört aber auch immer wieder von Investoren, dass es nicht zwingend mitte-zweistelliger Ergebnisse bedarf, sondern auch bis zu 10% Rendite mehr als zufriedenstellend ist. Das sollte bei Private Equity auch in schlechteren Marktphasen drin sein – nicht unbedingt in einem einzelnen Jahr, aber das Geschäft ist eher ein längerfristiges. Wir appellieren daher auch immer wieder an die Kontinuität jährlicher Allokationen bei Private Equity-Investments.

VC Magazin: Kontinuität ist ein gutes Stichwort. Häufig setzen LPs auf langjährige Beziehungen zu einzelnen Managern. Haben First Time Funds da die Chance, ausreichend Kapital einzuwerben?

Fleischhauer: Gerade in den letzten Jahren haben First Timer meiner Meinung nach wieder bessere Chancen gehabt, Kapital einzuwerben. Dabei muss man jedoch First Timer von First Timern unterscheiden: Die Boy Groups, die auf einem Blatt Papier einen Fonds skizzieren und versuchen, dafür Geld zu bekommen, gibt es heute eigentlich nicht mehr. Wir sehen dagegen viel mehr Spin-offs aus der zweiten Reihe größerer Organisationen wie beispielsweise Apollo, oder andere. Diese Teams erhalten in der Regel dann auch den entsprechenden Zuspruch von Investoren, wobei man sagen muss, dass oft Family Offices als auch einzelne Dachfonds, wie beispielsweise auch wir bei Yielco, selektiv als Unterstützer der First Timer auftreten, weniger die großen Pensionsfonds.

VC Magazin: Sie sprachen eben von großen Organisationen: In welchem Umfang versuchen diese aktuell, die Terms und Conditions in ihre Richtung zu verbessern?

Fleischhauer: Nicht nur die größeren Häuser versuchen das derzeit, auch sogar verstärkt kleinere Fonds. Das Kräfteverhältnis in diesem Bereich wird ganz klar von Angebot und Nachfrage bestimmt. Nach der letzten Finanzkrise ging die Branche davon aus, dass die Terms und Conditions etwas investorenfreundlicher würden – das hat sich leider nicht bewahrheitet. In Europa sehen wir beispielsweise in letzter Zeit wieder häufiger bei erfolgreichen Managern die Forderung nach einem Deal-by-Deal Carry, obwohl es ihn eigentlich schon gar nicht mehr gab. Auch Versuche, die Hurdle Rate um beispielsweise 200 Basispunkte herunterzusetzen oder eine Super-Carry einzuführen, sind teilweise verstärkt zu beobachten. Das liegt natürlich daran, dass gerade die Häuser mit gutem Track Record momentan relativ leicht Kapital einsammeln können. Meiner Meinung nach ist das aber sehr kurzfristig gedacht, denn auch dieser Markt wird sich wieder drehen. Grundsätzlich haben wir aber nichts dagegen, nach Erreichung gewisser TVPI-Hürden, die Manager auf diese Art und Weise zu motivieren.

VC Magazin: Wie gut setzen die GPs Compliance-Vorgaben zum Beispiel beim Thema ESG um?

Fleischhauer: Das Thema Compliance hat sehr viel an Bedeutung gewonnen, und ich gehe davon aus, dass es auch in Zukunft noch wichtiger werden wird. Europa ist beim Thema ESG weiter als die USA. Wenn wir in der Due Diligence Probleme in diesem Bereich haben, sind es in der Regel US-Fonds. Innerhalb der Alternative Assets gibt es nach wie vor Unterschiede. Bei größeren Private Equity-Fonds sowie im Bereich Infrastruktur haben die Fonds in den letzten Jahren enorm viel gelernt, und fast alle haben ein eigenes, jährliches ESG-Reporting eingeführt. Auch bei kleineren Private Equity-Fonds wird ESG immer wichtiger. Investoren versuchen dort zunehmend, über Side Letter das Thema bei den Fonds unterzukriegen. Wir selbst haben einige Investoren mit einem sehr intensiven ESG-Katalog und -Anforderungen, welche wir in der Strategieumsetzung zu berücksichtigen haben.

VC Magazin: Herr Fleischhauer, vielen Dank für das Interview.

Uwe Fleischhauer ist Mitglied des Vorstands der Yielco Investments AG. Von 1998 bis 2011 war er selbstständig bei Fleischhauer, Hoyer & Partner (FHP) tätig, Private-Equity Consultants, die sich ausschließlich den Anlageklassen Private Equity, Infrastruktur, Mezzanine und Cleantech widmeten.