Bildnachweis: ©New Africa – stock.adobe.com, Personio, Börse München, Cowen, Athos, Tom Kauth Photos.

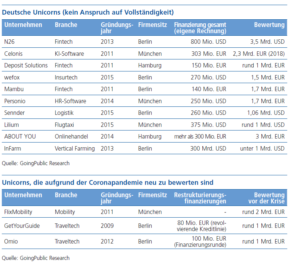

Look and see her, how she sparkles, it’s the last unicorn, I’m alive: Glaubt man America, braucht es lediglich ein Einhorn, um sich neu geboren zu fühlen. Die schlechte Nachricht: Das gemeine Einhorn ist eher selten. Die gute Nachricht: Ausgerechnet in der deutschen Start-up-Landschaft tummeln sich einige der possierlichen Tierchen. Unternehmen wandeln sich zum Unicorn, sobald sie schon vor dem Gang an die Öffentlichkeit via Börsennotiz mit mehr als 1 Mrd. EUR bewertet werden. Einmal Einhorn, sollte ein Start-up bestimmte Erwartungen erfüllen: Wachstum, Skalierung, Internationalisierung. Das erfordert mutige Schritte – zum Beispiel den an den Kapitalmarkt. Nun war 2020 ein mehr als maues Jahr an Deutschlands Börsen. 2021 wird offenbar alles anders: Zahlreiche Unicorns stehen in den IPO-Startlöchern – so munkelt man. Was ist dran an den IPO-Gerüchten um N26, Personio und Co.? Und ist das Einhorn überhaupt gut beraten, in Deutschland sein IPO zu wagen?

Das Münchner Start-up Personio hat Anfang des Jahres eine Finanzierung über 125 Mio. USD abgeschlossen. Der Anbieter von HR-Software ist nach der Series-D-Runde 1,7 Mrd. USD wert – und damit Deutschlands jüngstes Einhorn. Mitgründer und CEO Hanno Renner ist damit plötzlich mit der Frage konfrontiert, die auch all den anderen Managern der Unicorn-Herde gestellt wird: Folgt als Nächstes der Schritt an die Börse?

2020: 222 Börsengänge in den USA, nur sechs in Deutschland

Das Jahr 2020 war kein gutes IPO-Jahr in Deutschland. Gerade einmal sechs Börsengänge gab es, das Emissionsvolumen lag knapp über 1 Mrd. EUR – eine magere Ausbeute. Natürlich ist die geringe Zahl der Börsengänge auch auf die Coronakrise zurückzuführen. Viele Unternehmen haben den Schritt an den Kapitalmarkt auf Zeiten stabilerer Wirtschafts- und Kapitalmarktlage verschoben. Einige mussten ihr Going Public komplett abblasen, weil die Pandemie ihr Geschäftsmodell massiv beeinträchtigt. Unbestreitbar bleibt aber auch: Weltweit haben sich die Aktienmärkte längst erholt und sind, völlig entgegen der allgemeinen aktuellen Wirtschaftslage, auf wahre Höhenflüge gegangen. Rekord um Rekord wurde erreicht. Unbestreitbar bleibt ebenso: International hat die schnelle Erholung der Börsen zu einer Aufholjagd in Sachen IPOs geführt. Im dritten und vierten Quartal verzeichneten Nasdaq und Co. zahlreiche Börsengänge. In den USA stieg die Zahl der Neuemissionen 2020 gar um 32% auf 222.

In Deutschland hingegen: Wegducken. Die Unternehmen, die ihre IPO-Pläne angesichts von Corona in den Schubladen verschwinden ließen, hatten offenbar versäumt, diese zeitnah wieder hervorzukramen. Umso größer ist jetzt die Erwartungshaltung für 2021 – kaum ein Experte, der sich nicht zu den wahrscheinlichsten IPO-Kandidaten äußert, kaum ein Medienhaus, das sich nicht um das entscheidende Statement des CEOs bemüht. Auch dem GoingPublic Magazin gegenüber hieß es aus Insiderkreisen vermehrt: „Es kommt eine Welle auf uns zu.“

Venture Capital als Alternative zum Kapitalmarkt

Nachgefragt also bei Renner, dem Personio-Gründer. „Unser Ziel war es immer, die führende HR-Plattform für kleine und mittelständische Unternehmen in Europa zu werden“, erklärt er. „Dieses Ziel wollen wir als unabhängiges Unternehmen verfolgen und damit ist ein Börsengang irgendwann ein logischer Schritt.“ Doch Renner relativiert diese Aussage direkt: „Gleichzeitig sind wir für die nächsten Jahre sehr gut finanziert und werden somit sicher noch eine Weile als Private Company wachsen.“ Wachstum ist in Deutschland nicht mehr ausschließlich über den Kapitalmarkt möglich – die Venture-Capital- und Private-Equity-Szene ist gediehen. Die Gesellschaften investieren längerfristig und setzen ihre Beteiligungen nicht dem Druck des schnellen Exits bei entsprechender Liquidität aus. Daher entscheiden zunehmend mehr Unternehmensgründer wie Renner, ihre Firmen länger privat zu halten.

ABOUT YOU beispielsweise zählt seit Jahren zu den heiß gehandelten IPO-Kandidaten – passiert ist bisher nichts. Auf Anfrage wollte sich der Online-Modehändler nicht zu den IPO-Gerüchten äußern. Auch hier allerdings erklärte ein informierter Experte gegenüber dem GoingPublic Magazin: „Da ist etwas im Machen, das kommt noch in diesem Jahr.“ Auch N26 ist gut finanziert. Die Onlinebank hat in den vergangenen Jahren in mehreren Finanzierungsrunden rund 800 Mio. USD eingesammelt und wird mit 3,5 Mrd. USD bewertet. Über das IPO wird seit einiger Zeit spekuliert. Das war es aber bisher auch: Spekulation. Ende Januar wurde dann bekannt, dass N26 Dr. Jan Kemper als CFO verpflichtet. Der Manager war von 2010 bis 2017 bei Zalando und hat die Onlineplattform 2014 an die Börse geführt – da liegt auf der Hand, dass er auch das Banking-Start-up auf ein IPO vorbereiten soll. Auf Nachfrage erklärt das Unternehmen allerdings lediglich, dass man sich aus Kapazitätsgründen aktuell nicht äußern könne. In der Pressemitteilung zu Kempers Berufung als CFO lässt sich N26-Mitgründer Maximilian Tayenthal aber auch mit folgenden Worten zu dem neuen Manager im Team zitieren: „Seine Erfahrungen in der Skalierung von Start-ups zu börsennotierten Unternehmen sind für unsere zukünftigen Pläne von großer Bedeutung.“ Das wiederum klingt dann doch sehr nach dem, was ohnehin alle vermuten.

Ähnlich wenig mitteilsam wie N26 sind auch die IPO-Kandidaten, die nicht aus der Start-up-Unicorn-Herde stammen – vor allem SUSE und SYNLAB. Für eine Stellungnahme rund um die Börsengerüchte sind die Unternehmen nicht zu erreichen – genauso wie Vantage Towers, die Funkturmsparte von Vodafone, deren IPO noch im Frühjahr erwartet wird. Der Softwareanbieter SUSE hat trotz Corona im vergangenen Jahr ein zweistelliges Wachstum hingelegt, das Unternehmen ist in der Hand der Beteiligungsgesellschaft EQT. Auch der Mehrheitseigner äußert sich auf Anfrage nicht zu seinen vermeintlichen Plänen. SYNLAB wiederum gehört dem Private-Equity-Haus Cinven. Auch hier stehen bereits länger Börsenpläne im Raum. Zu erreichen sind diese Firmen indes nicht. Das IPO von Vodafones Funkturmsparte wiederum gilt als sicher. Der Börsengang könnte einen Erlös von 4 Mrd. USD bringen, Vantage Towers wird mit 20 Mrd. USD bewertet – ein Statement zu den Plänen ist nicht zu bekommen.

Renner sieht in der verdächtigen Stille der Firmen einen Beleg für nahende IPOs und weit fortgeschrittene Pläne: „Die Kurse und Multiples sind auf absoluten Höchstwerten und die meisten IPOs der zweiten Jahreshälfte 2020 waren sehr erfolgreich“, erklärt er. „Ich gehe davon aus, dass viele Unternehmen, die ohnehin über ein IPO nachgedacht haben, dieses Fenster nutzen wollen.“

Auch Dr. Marc Feiler, Geschäftsführer der Börse München, geht davon aus, dass 2021 ein „deutlich besseres“ IPO-Jahr für Deutschland wird: „Die Pipeline ist gut gefüllt.“ Dennoch warnt Feiler vor zu hohen Erwartungen. Im internationalen Vergleich werde die Bundesrepublik kaum zur Spitzengruppe der IPO-Nationen aufschließen. „Wir haben da ein wenig Nachholbedarf.“ Das sieht Holger Clemens Hinz, Leiter des Bereichs Corporate Finance bei der Quirin Privatbank, ähnlich: „Insbesondere Deutschland ist nie wirklich ein Aktienland gewesen. Wir haben hierzulande eine mangelnde Aktienkultur.“ Andreas Kinsky, Partner bei der international tätigen Finanzberatung Cowen, schlägt in dieselbe Kerbe: Er sieht vor allem in mangelnder Kapitalmarktkultur und zögerlichen Investoren die Probleme der deutschen IPO-Landschaft.

Drei Experten – eine Meinung. Liegt es also gar nicht an der Motivation der Unicorns und anderer Unternehmen, dass die IPOs an deutschen Börsen sich an zehn Fingern abzählen lassen? Vielmehr scheinen des Übels Ursachen aufseiten der Administration und bei den hiesigen Investoren zu liegen. Bei genauerem Hinsehen zeigt sich, dass mehrere Gegebenheiten zusammenspielen und eine groß angelegte Kapitalmarktfreude ausbremsen:

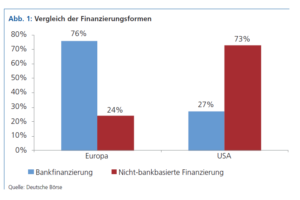

Fremdkapital bleibt Mittel der Wahl

Eine auf Zahlen der Deutschen Börse basierende Auswertung der Börse München zeigt, dass hierzulande 76% der Unternehmensfinanzierungen über Banken laufen. Fremdkapital ist noch immer das Mittel der Wahl. Nur 24% der Kapitalrunden sind nicht bankenfinanziert. In den USA ist es umgekehrt. Hinz: „Unternehmen hatten es historisch nicht nötig, den Kapitalmarkt in Anspruch zu nehmen. Die Bankenfinanzierung reichte aus. Mit der fortschreitenden Regulierung der Banken in Europa wird das aber nicht mehr so sein.“

Das betont auch Feiler: „Die Bankenfinanzierung hierzulande funktioniert.“ Dass das allerdings unbedingt eine positive Sache ist, bleibt zweifelhaft. Feiler macht klar, dass eine beinahe ausschließliche Bankenfinanzierung eben auch ein Klumpenrisiko schaffe. „Die Realwirtschaft hängt sehr stark von der Gesundheit des Bankensektors ab.“ Nicht umsonst habe man in der jüngsten Finanzkrise die Geldhäuser mit höchster Prio rität gestützt: „Bei einem Kollaps der Banken würden eben auch viele Unternehmen den Bach runtergehen.“ Allein: Fremdkapital der Banken – das ist

Das betont auch Feiler: „Die Bankenfinanzierung hierzulande funktioniert.“ Dass das allerdings unbedingt eine positive Sache ist, bleibt zweifelhaft. Feiler macht klar, dass eine beinahe ausschließliche Bankenfinanzierung eben auch ein Klumpenrisiko schaffe. „Die Realwirtschaft hängt sehr stark von der Gesundheit des Bankensektors ab.“ Nicht umsonst habe man in der jüngsten Finanzkrise die Geldhäuser mit höchster Prio rität gestützt: „Bei einem Kollaps der Banken würden eben auch viele Unternehmen den Bach runtergehen.“ Allein: Fremdkapital der Banken – das ist

eine Finanzierungsform, die vor allem der Mittelstand nutzt. Dieses Argument erklärt noch nicht, warum Start-ups nicht an die hiesigen Börsen drängen. Hierfür führen die Experten andere Gründe an.

Zum einen das eingangs erwähnte, bessere Venture-Capital- und Private-Equity- Umfeld. Die Zahl der Eigenkapitalgeber hat sich erhöht, die Fondsgrößen steigen und auch die Haltedauer der Beteiligungen nimmt zu. Steht schließlich der Exit an, streben Private-Equity-Gesellschaften für die Start-ups in ihrer Hand nicht zuerst an den Kapitalmarkt. Dazu Feiler: „Häufig steigen die Investoren nicht über das IPO aus, sondern über einen Trade Sale.“ Eine weitere beliebte Option ist das Weiterreichen einer Firma an den nächsten, noch größeren Eigenkapitalgeber. Damit nähmen dann aber eben auch diese Geldgeber das anfänglich sicherlich größte Wachstumspotenzial der Unternehmen mit, nicht der Anleger am Aktienmarkt. „Das kann man bedauern.

„Ausländische Geldgeber investieren mutiger“

Noch größeres Hemmnis aber – auch in diesem Punkt sind sich alle Experten einig – sei die Zurückhaltung der heimischen Investoren. „Ausländische Geldgeber investieren mutiger in neue Geschäftsmodelle“, meint Kinsky. „Wir müssten uns längst fragen, was hierzulande auf Investorenseite nicht stimmt.“ Stattdessen konzentriere man sich in der Politik lieber aufs Verhindern – darauf, ausländische Geldgeber fernzuhalten. „Um hiesige Unternehmen vor den vermeintlich bösen und invasiven Investoren aus dem Ausland zu schützen, werden immer neue Hürden hochgezogen.“ Kinsky betrachtet dieses Verhalten als großen Fehler; vielmehr, so der Experte, sollten die Verantwortlichen sich fragen, warum die vielversprechendsten Start-ups, vor allem die Unicorns, überhaupt in die Verlegenheit kämen, Investoren aus den USA oder China an Bord zu holen: „Nur weil sie in Deutschland keine Geldgeber finden, die mutig genug sind oder bereit, auch hohe Bewertungen zu tragen.“

Feiler stützt diese These: „Die Investoren sind die wichtigsten Beteiligten in dem ganzen Spiel. Wenn am Ende des aufwendigen IPO-Prozesses niemand da ist, der das nötige Kapital bereitstellt, kann der Börsengang nicht funktionieren.“ Der Experte der Börse München stellt sich und dem gesamten Kapitalmarkt die Frage: „Wo liegt die Ursache des Problems: an den fehlenden attraktiven Start-ups mit Wachstumspotenzial oder an dem Mangel an Geldgebern mit Risikoappetit und tiefen Taschen?“

Sieht man sich die Unicorns an, die mit ihren teils noch sehr jungen Geschäftsmodellen bereits Milliardenbewertungen erzielen, drängt sich die Antwort auf. Und tatsächlich ist auch bei den Start-ups, die sich letztlich doch an den Kapitalmarkt wagen, zu beobachten, dass die Investorenbasis zum großen Teil aus dem Ausland stammt: Anfang des Monats hat AUTO1 ein furioses Debüt an der Frankfurter Wertpapierbörse hingelegt. Das Unicorn war vor dem IPO im Prime Standard zuletzt mit 2,9 Mrd. EUR bewertet. Bereits zur Ankündigung des Börsengangs legte die Onlineplattform für Gebrauchtwagen die Preisspanne bei 32 bis 38 EUR pro Aktie fest. Schnell zeichnete sich ab, dass AUTO1 sich vor Anfragen kaum retten konnte – der Ausgabepreis lag schließlich bei 38 EUR je Papier. Das entspricht einer Bewertung von 7,9 Mrd. EUR. Zum ersten Handelstag stieg die Aktie noch einmal um 45% und kostete 55 EUR. Cornerstone-Investoren des IPOs sind die Beteiligungsriesen Sequoia Capital und Lone Pine Capital – beide aus den USA.

„Wenn es um die vielversprechendsten Tech-Start-ups geht, spielt Deutschland nicht oben mit“, sagt Kinsky. Selbst Unternehmen, die zunächst mit heimischem Kapital auskämen, müssten früher oder später ausländische Investoren mit ins Boot nehmen. Oder aber – auch das erweist sich immer wieder als gangbarer Weg – die Start-ups machen direkt den Sprung ins Ausland und holen sich nicht nur Beteiligungsgesellschaften aus Übersee an Bord, sondern wählen gleich eine ausländische Börse für die Erstnotiz – so geschehen bei zahlreichen Biotechs in den letzten Jahren. Auch die deutschen Impfstoffhersteller, die großen internationalen Hoffnungsträger im Kampf gegen die Coronapandemie, haben ein IPO in den USA dem heimischen Kapitalmarkt vorgezogen: BioNTech und CureVac sind an der Nasdaq notiert.

Kinsky kann den Schritt nachvollziehen, er sieht praktisch keine Alternative: „Seit dem Niedergang des Neuen Marktes haben wir keine Techbörse mehr hierzulande. Den zögerlichen Versuch des Entry Standards kann man nur als halb erfolgreich bezeichnen“, erklärt er, „wenn überhaupt.“ Es brauche eigentlich eine Börse wie die Nasdaq, „an der junge Unternehmen auch zu hohen Bewertungen erfolgreich ein IPO realisieren können“. Gerade im Bereich Biotech zeigt sich, was passiert, wenn es keine hiesigen attraktiven Börsen gibt. Unternehmen wie BioNTech wandern für das IPO an den US-Kapitalmarkt.

Athos

Dazu Helmut Jeggle, Geschäftsführer des Family Office der Familie Strüngmann und Aufsichtsratsvorsitzender des Biotechs: „BioNTech war zum Zeitpunkt des Börsengangs an die amerikanische Nasdaq mehrheitlich in den Händen des wissenschaftlichen Gründers Ugur Sahin und der Familie Strüngmann als Finanzinvestor und Mitgründer. Um die Vision eines vollintegrierten biotechnologischen Unternehmens umzusetzen, benötigte es signifikant Kapital – dies wäre mit internen Mitteln aus dem Gesellschafterkreis oder mit einer europäischen Listung nicht möglich gewesen.“ Mittelfristig, so Jeggle weiter, könne er sich allerdings durchaus ein zweites Listing des Mainzer Biotechs in Europa vorstellen – BioNTech könne langfristig durchaus zur „Volksaktie“ werden.

Steueranreize schaffen breitere Investorenbasis

Der mangelnde Investorenappetit sowie das Fehlen attraktiver Börsen sind auch in den Rahmenbedingungen begründet, die hierzulande herrschen. Hinz fordert: „Aktiensparen muss steuerlich begünstigt werden. Der Gesetzgeber muss die Anlageklasse attraktiv machen, statt sie prohibitiv durch Regularien völlig uninteressant zu gestalten.“ Investitionen in der Europäischen Union stammten auch aus gezielten Fördermaßnahmen für nationale Wirtschaftsunternehmen, insbesondere Programmen zur Altersvorsorge mittels Aktiensparen. „Wer in Frankreich oder Schweden eine Investition in ein Unternehmen tätigt, der erhält einen Steuerbonus. Bei uns hingegen gibt es keinerlei Anreize, Mitarbeiter und Privatpersonen am Kapitalmarkt zu beteiligen.“

Kinsky ergänzt: „Man darf nicht mit hohen Steuersätzen bestraft werden, wenn man in Hoffnungsträger aus der Techbranche oder dem Biotechbereich investiert.“ Feiler sieht ebenfalls die Regierenden in der Pflicht: „Es ist eine politische Entscheidung, Unternehmen zu fördern, die sich über den Kapitalmarkt finanzieren wollen.“ Im Moment aber, so der Experte, sehe es nicht nach steuer lichen Begünstigungen aus. Vielmehr sei infolge der Coronakrise mit neuen Belastungen zu rechnen.

„Überschuldete Firmen haben wir genug“

Finance Quirin Privatbank

Hinz wird noch deutlicher: „Wir haben in der Mehrzahl Berufspolitiker, die am realen Wirtschaftsleben nie selbst teilgenommen haben“, stellt er klar. Finanzminister Olaf Scholz beispielsweise, so der Experte der Quirin Privatbank, gebe selbst zu, in seinem ganzen Leben noch nie in eine Aktie investiert zu haben. „Es ist vonseiten der Politik keinerlei Wille zu erkennen, den Kapitalmarkt als förderungswürdig zu bewerten“, sagt Hinz. „Stattdessen konzentriert man sich auf Anlegerschutz und eine noch weitreichendere Regulierung, die zur faktischen Entmündigung des Privatanlegers führt.“

Die Angst vor Reputationsschäden sei seit dem Zusammenbruch des Neuen Markts größer als das Interesse am Wohl der heimischen Industrie, die man längst über Eigenkapitalrekrutierung fit für die Zukunft machen müsste. „Wir brauchen nicht noch mehr Fremdkapital“, erklärt Hinz. „Wir brauchen Eigenkapital.“ Mit den aktuell geltenden Regularien und unter den in der Bundesrepublik herrschenden Rahmenbedingungen, so Hinz, sei es auch im Vergleich zu den Vereinigten Staaten zu aufwendig, wenn ein mittelständisches Unternehmen versuche, sich am Kapitalmarkt zu finanzieren. „Der Staat ist kein Unternehmer“, konstatiert Hinz, „er ist dazu da, volkswirtschaftliche Rahmenbedingungen zu schaffen, versteht aber nicht, wie betriebswirtschaftliche Zusammenhänge funktionieren.“ Man merke, „dass die Politik es gewohnt ist, Geld auszugeben, das sie nie verdient hat“.

Ein Schritt in die richtige Richtung könnte laut dem Banker neben steuerlichen Anreizen auch die Implementierung eines Staatsfonds nach skandinavischem Vorbild sein. Auch Kinsky von Cowen bewertet den Staatsfonds als „sinnvolles Instrument“, um die hiesige Kapitalmarktkultur zu fördern: „Nach der Bundestagswahl sollte der Staatsfonds meiner Meinung nach in den Fokus rücken – trotz der vielen anderen drängenden Themen, die Corona auf die Agenda bringt.“ Kinsky sieht gerade nach der Pandemie eine beinahe einmalige Gelegenheit gekommen: „Eine Krise ist immer auch eine immense Chance für einen Mentalitätswechsel.“

Stetiges Wachstum als Ziel: Jahr für Jahr

Feiler fasst die Lage zusammen: „Von allen Beteiligten ist Durchhaltevermögen gefragt. Viele Stellschrauben müssen gedreht werden. Es ist nicht damit getan, an einer Position isoliert etwas zu verbessern. Letztlich muss sehr viel passieren.“ An den unterschiedlichen Bereichen, so der Geschäftsführer der Börse München, arbeiteten aber alle eifrig: Banken, Emissionsbegleiter, Berater und Börsen. „Wir tun, was wir können, um den Primärmarkt lebendiger zu machen.“ Die nötige Unterstützung der Politik oder aber deren Fehlen bleiben unerwähnt. Dass 2021 der „Big Bang“ passiere, sei aber dennoch unwahrscheinlich: „Wir sollten uns über jede erfolgreiche Transaktion freuen. Wenn Jahr für Jahr stetiges Wachstum zu beobachten ist, können wir zufrieden sein“, fügt Feiler hinzu.

Das führt zurück zur Eingangsfrage: Wird 2021 endlich das Jahr, in dem sich zumindest wieder mehr Unicorns aufs Parkett wagen? Hinz ist grundsätzlich positiv gestimmt: „AUTO1 hat uns ja bereits beglückt, ein deutsches Einhorn, das man durchaus unterstützen kann.“ Der Aufbau der Plattform sei eine „tolle unternehmerische Leistung“, die sich auch am Kapitalmarkt wiederfinden sollte. Zudem, so Hinz, gebe es weitere deutsche Unicorns, die es auf Basis der aktuellen Bewertungsniveaus spannend finden dürften, an den Markt zu gehen. „AUTO1 steht in Deutschland an der richtigen Stelle. Das gilt auch für ABOUT YOU und andere Onlineplattformen.“ Anders sehe es hingegen im Biotechbereich aus: „Da wird es wohl eher wieder in die USA gehen.“

Kinsky macht den Erfolg des IPO-Jahres 2021 auch von der weiteren wirtschaftlichen Entwicklung abhängig: „Wenn Corona keine weiteren Kerben in die Wirtschaft schlägt, die auch die Börsen fallen lassen, werden wir 2021 mehr IPOs sehen.“ Etliche Unternehmen, so der Berater, arbeiteten am Börsengang: „ABOUT YOU, SUSE, Mister Spex – das sind nur einige Namen, von denen man hört, dass sie es versuchen könnten.“ Feiler von der Börse München nennt ebenfalls die üblichen Verdächtigen. Er konzentriert sich allerdings lieber auf Emissionen im eigenen Portfolio: Auch an der Bayerischen Börse steht das erste IPO des Jahres an – die International School Augsburg plant den Börsengang und das Listing in m:access.

Fazit

Look and see her, how she sparkles, it’s the last unicorn, I’m alive – anders als im Song von America müssen wir in Deutschland noch nicht auf das letzte Einhorn zählen. Die gute Nachricht: Es tummeln sich mehrere der possierlichen Tierchen in der Start-up-Sphäre der Bundesrepublik. Die schlechte Nachricht: Die meisten erweisen sich noch als ziemlich scheu. 2021 bietet allerdings die Voraussetzungen, um die Unicorns hervorzulocken. Die Aktienmärkte haben sich entgegen der Wirtschaft mehr als nur erholt, die Liquidität im Markt ist riesig. In Expertenkreisen wird, wie eingangs erwähnt, von einer „Welle“ gesprochen, die auf den Kapitalmarkt zukommt. Man sieht am Erfolg von AUTO1, dass der Börsengang für Techplattformen der richtige Weg sein kann, schnell viel Geld einzusammeln. Man sieht am Beispiel AUTO1, dass es Investoren gibt, die bereit sind, hohe Bewertungen zu zahlen. Vom Esprit der AUTO1-Gründer werden sich andere inspirieren lassen.

Insider gehen davon aus, dass vor allem Start-ups aus den Bereichen Software as a Service oder Internet-Marktplätze das IPO angehen werden. Weiter heißt es in informierten Kreisen: „Es ist Wahnsinn, wie viele Unternehmen sich IPO-ready machen.“ Abseits der Herde der Unicorns wird Vantage Towers mit großer Wahrscheinlichkeit den Anfang machen, SYNLAB vermutlich schnell folgen. Und laut Kreisen stehen eben auch bei ABOUT YOU die Zeichen bereits sehr konkret auf Börsengang. Übrigens: Auch der Name Personio fällt bei informierten Experten immer wieder – Renners IPO ist vielleicht schon konkreter, als er selbst es darstellt.

Dazu kommen die Unternehmen, die in diesem Jahr den Weg an die Nasdaq oder andere Auslandsbörsen wagen werden. Kritikern eines US-Sprungs sei gesagt: Wie Jeggle vom Family Office der Strüngmann- Brüder erklärt, ist es nach dem Listing in den USA meist nur eine Frage der Zeit, bis auch in Europa die Notierung folgt. Und: Ein weiteres deutsches Start-up am Kapitalmarkt ist generell ein Erfolg für die Bundesrepublik und die Kapitalmarktkultur, unabhängig davon, wo das IPO durchgeführt wird.

Ob man es zudem zum Problem stilisieren will, wenn Geldgeber für hiesige IPOs aus dem Ausland stammen, lässt sich in diesem Zusammenhang ebenfalls anzweifeln oder zumindest ergebnisoffen diskutieren. Vielleicht sollte sich der Finanzminister eine erste Aktie kaufen, bevor er abschließend urteilt. Man munkelt, es gebe einige vielversprechende Unternehmen, noch scheue Einhörner, die bald als Einsteigerinvestition infrage kommen.