Bildnachweis: ©Eisenhans – stock.adobe.com, © SECA.

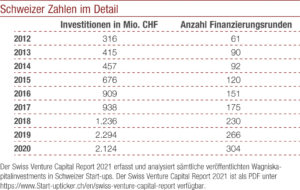

Seit der ersten systematischen Erhebung im Jahr 2012 sind die Wagniskapitalinvestitionen in Schweizer Start-ups von gut 300 Mio. CHF auf über 2 Mrd. CHF gestiegen. Vor allem im Frühjahr 2020 drückten die Geldgeber auf die Bremse. Ab Sommer 2020 wurden die Engagements wieder zahlreicher und legten auch an Volumen zu. Im zweiten Halbjahr 2020 wurde sogar mehr investiert als in der Vergleichsperiode des Rekordjahres 2019. 2021 sieht weiterhin gut aus.

2020: Das Jahr ohne Megadeals

Während das kumulierte Volumen der Risikokapitalinvestitionen zurückging, stieg die Zahl der Finanzierungsrunden um 14%. Die veränderte Mittelallokation ist durch Corona bedingt: Die Geldgeber waren vor allem darauf bedacht, Firmen jenseits der Gründungsphase krisenfest zu machen. In ganz neue Projekte floss weniger Geld; dafür waren deutlich mehr Investments in der Größenordnung von 10 Mio. bis 100 Mio. CHF zu verzeichnen. Megadeals (Expansionsfinanzierungen über mehr als 200 Mio. CHF) blieben hingegen vollständig aus.

Starkes Wachstum im Biotech-Sektor

Während die Investitionen in IKT-Start-ups von rund 1,2 Mrd. auf 720 Mio. CHF fielen, konnten die Start-ups aus den Life-Sciences-Branchen den Eigenkapitalzufluss steigern. Allein die Schweizer Biotech-Start-ups sammelten 2020 mehr als 800 Mio. CHF ein (+31%). Das hängt einerseits mit der Langfristigkeit des Innovationsgeschehens in der Medikamentenentwicklung zusammen, entspricht andererseits jedoch auch dem globalen Trend zu ständig wachsenden Biotech-Investitionen.

Basel auf Rang zwei hinter Zürich

Weil zum ersten Mal seit 2017 wieder mehr Geld in Biotech- als in IKT-Start-ups floss, kam es auch zu Veränderungen im Ranking der Kantone. Nachdem die beiden ersten Ränge über Jahre hinweg stets von den beiden ETH-Standort-Kantonen Zürich und Waadt belegt worden waren, kam nun der Pharma- und Biotech-Standort Basel auf den zweiten Platz hinter Zürich.

Europäische vorne dabei

Die Schweizer „Scale-ups“ müssen den Vergleich auf europäischer Ebene nicht scheuen. Laut der Tech-Tour-Growth-50-Liste, die jährlich erscheint und von einem Gremium aus bedeutenden Wagniskapitalmanagern zusammengestellt wird, rangierte die Schweiz sowohl 2019 (mit acht) als auch 2020 (mit fünf) unter den drei führenden Ländern, neben Großbritannien und Deutschland, mit der größten Ansammlung privat gehaltener stark wachsender Start-ups. Infrage kommen Unternehmen, die laut Schätzungen in absehbarer Zeit 1 Mrd. USD und mehr wert sein könnten. Von den in den letzten fünf Jahren aufgeführten Start-ups ist die Hälfte weiterhin privat gehalten, rund ein Drittel wurde übernommen, jedes siebte Unternehmen ist 1 Mrd. USD wert und nur jedes zwölfte Scale-up ging an die Börse. Von den 35 Schweizer Firmen, die mehr als 50 Mio. CHF eingesammelt haben, sind drei Viertel noch privat, während von den übrigen 25% die Hälfte den Gang an die Börse gewagt hat und die andere aufgekauft wurde.

Börsengang als Exit wenig etabliert

Während sich der Börsengang in den USA großer Beliebtheit erfreut, hat sich dieser in Europa und in der Schweiz weiterhin nicht so recht als zweite Exit-Alternative etabliert. Crispr Therapeutics zeigt aber, dass es sich sehr wohl lohnen kann: Die Aktien des 2013 gegründeten Geneditierungsunternehmens sind heute an der Nasdaq gehandelt, und Crispr wird ein Börsenwert von rund 9 Mrd. USD zugestanden.

Schweizer Venture Capital-Fonds im Aufwind

Jüngere Schweizer Start-ups finden inzwischen verlässlicher als in der Vergangenheit Zugang zu Venture Capital, und ältere Start-ups in der Wachstums- und Expansionsphase können sich häufiger auch große Finanzierungsrunden sichern. Es gibt mehr neue Investoren, die professionell und systematisch in Jungunternehmen investieren. Institutionellen Anlegern steht ein immer breiteres Angebot von Investitionsmöglichkeiten zur Verfügung. Die Etablierung von Venture Capital als Assetklasse schreitet auch in der Schweiz voran. Es werden Start-ups gegründet, investiert und wieder verkauft. Der Kreislauf gewinnt an Schwung, und Erfolgsmeldungen werden immer häufiger. 2020 wurden rund 40 Start-ups verkauft und damit sogar mehr als im Vorjahr.

Fundraising für Verticals

Mehr als 30 Fondsprojekte suchten 2018 und 2019 Investoren. Bei zwei Drittel der Befragten, die einen Fonds geschlossen haben, liegt die Größe unter 100 Mio. CHF. Längst beschäftigen sich die Fondsmanager nicht mehr ausschließlich mit einem Sektor wie Pharma und Biotech oder IKT; sie konzentrieren sich auf sogenannte Verticals und nutzen die Verschmelzung einzelner Sektoren beispielsweise innerhalb IKT – „Regtech“, „Legaltech“, „Insurtech“, „Proptech“, „Constructiontech“. Die fortschreitende Digitalisierung hält Einzug im Finanz-, Versicherungs- und Immobilienwesen und bietet auch im Gesundheitswesen („Healthtech“) bedeutende Möglichkeiten zur besseren Nutzung der sich bietenden Wertschöpfungspotenziale. Fondsmanager fokussieren sich auf bestimmte Lebenszyklusabschnitte von Start-ups – oft in Abhängigkeit der Größe und des geografischen Fokus. Tendenziell haben kleinere (Erst-)Fonds ein regionales Investmentuniversum, während sich das geografische Spektrum bei größeren und etablierteren Fonds eher ausweitet.

Zu den Autoren:

Prof. Dr. Maurice Pedergnana führt seit 20 Jahren die SECA-Geschäftsstelle in Rotkreuz-Zug, Schweiz, zusammen mit Andrea Villiger (Fokus Administration), Thomas Heimann (Venture Capital), Dr. Teddy Amberg (institutionelle Anleger) und Jonas Brenner (Events). Seine jüngste Co-Publikation: Cyril Demaria et al. (2021): Asset Allocation and Private Markets. A Guide to Investing with Private Equity, Private Debt, and Private Real Assets. Wiley.

Thomas Heimann ist stellvertretender Geschäftsführer der SECA und Dozent für Venture Capital an der Hochschule Luzern. Zudem ist er Co-Initiator und Autor des Swiss Venture Capital Report und Analyst beim Life Sciences Investor HBM Partners in Zug.