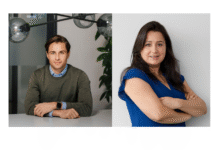

Bildnachweis: © IBB Ventures.

Die Berliner Start-up-Szene gilt als Hotspot und erobert in Rankings regelmäßig den ersten Platz. Das schafft auch international Aufmerksamkeit.

VC Magazin: Wie sind die Berliner Start-ups aus Ihrer Sicht bislang durch die Corona-Krise gekommen?

Bendisch: Nach einem kleinen Dämpfer im letzten Jahr sind wir aktuell sehr positiv eingestellt. Im ersten Halbjahr ist so viel Venture Capital nach Berlin geflossen wie noch nie zuvor. Die Gründungsintensität ist ungebrochen hoch.

VC Magazin: Welche Gründe sehen Sie für den Hype?

Zeller: Berlin hat ein Start-up-Ökosystem etabliert, dass sich im Vergleich mit London oder Paris sehen lassen kann. Zahlreiche talentierte Gründer, die den ersten Exit vollzogen haben, entwickeln sich zu Seriengründern oder Business Angels. Diese Talente bringen auch viel Ansporn für neue Gründer mit.

VC Magazin: Funktioniert das Netzwerken in einer so großen Stadt trotz Corona?

Bendisch: Die Gründer sind hier extrem gut verdrahtet. Es gibt zahlreiche Netzwerke, die nicht institutionalisiert sind, aber sehr gut funktionieren. Die Gründer helfen sich untereinander oder treten an Investoren heran und schlagen neue Projekte vor. Ein Beispiel dafür ist Saarbrücker21, das Netzwerk der Zalando-Gründer.

VC Magazin: In welchen monetären Größenordnungen ist die IBB Ventures aktuell unterwegs?

Bendisch: Wir investieren pro Jahr 15 Mio. EUR, die zusätzlich mit privatem Venture Capital in Höhe von bis zu 100 Mio. EUR gehebelt werden, und tätigen etwa 50 Transaktionen. Davon sind zwölf neue Investments. Aktuell befinden sich 80 Unternehmen in unserem Portfolio.

Zeller: IBB Ventures finanziert Seed- und Series A-Runden in der Regel mit 500.000 EUR, wir sind aber variabel zwischen 200.000 und 1 Mio. EUR. Pro Unternehmen können wir maximal 4 Mio. EUR investieren. Bei weiteren Finanzierungsrunden können wir so unsere Quote halten und Anschlussfinanzierungen durchführen – das aber ausschließlich für Wachstumsphasen unserer bereits im Portfolio befindlichen Start-ups. Unsere durchschnittliche Haltedauer beläuft sich auf fünf bis sieben Jahre, wir bleiben oftmals auch bis zu neun Jahre an Bord.

VC Magazin: IBB Ventures hat sich auch am Säule II-Coronahilfsprogramm beteiligt. Wie sind Sie hier mittlerweile aufgestellt?

Bendisch: Im letzten Jahr haben wir 20 Mio. EUR vom Land und Bund für die Säule II bekommen, und in diesem Jahr wurden unsere Fonds mit zusätzlichen Programmmitteln der EU um 22 Mio. EUR aufgestockt. Das Programm nennt sich React-EU und soll die Folgen der Pandemie abmildern. Daraus investieren wir aktuell in die Jungunternehmen – das verleiht uns zusätzliche Schubkraft für die nächsten Jahre.

Zeller: Da viele Start-ups ihre Finanzierungsrunden zunächst nicht so realisieren konnten wie geplant, können wir hier Berliner Start-ups mit unseren beiden Fonds Technologie und Kreativwirtschaft unterstützen.

VC Magazin: Wie ist das Feedback der Start-ups zu den Corona-Hilfen?

Bendisch: Wir haben einen Teil der Corona-Hilfen geleistet und damit unser Portfolio stabilisiert. Aber die Investitionsbank Berlin hat über IBB Capital ein eigenes Hilfsprogramm aufgelegt und mithilfe von 50 Intermediären über 100 Start-ups geholfen. Die Family Offices und Wagniskapitalgeber haben mit Kapital von der Bank ihre Start-ups finanzieren können.

Zeller: Das Programm kam extrem gut an, und es flossen insgesamt über 100 Mio. EUR in Berliner Start-ups.

VC Magazin: Seit einer Weile drängen auch viele internationale Fonds in das Frühphasengeschäft. Wie bewerten Sie diese Entwicklung?

Bendisch: Früher haben die ausländischen Fonds erst in späteren Phasen investiert. Das hat sich sehr geändert. Durch den zunehmenden Wettbewerb gehen die Fonds ein wesentlich höheres Risiko ein und investieren in frühe Phasen. Der Markt ist groß genug, es ist eine Bereicherung für die vielen spannenden Projekte, die wir in Berlin haben.

Zeller: Allerdings können diese nicht die Betreuungsintensität leisten wie wir vor Ort. Die Gründer müssen sich damit genau überlegen, ob sie schon Investor-ready sind oder doch eher ein First-Timer, der beim HTGF oder uns besser aufgehoben ist und mehr Support braucht. Seriengründer hingegen bringen genug Erfahrung mit, um vom ausländischen Kapital profitieren zu können.

VC Magazin: Liegt der Switch in frühphasige Runden nicht aber auch am steigenden Preisniveau, das durch das wachsende Interesse weiter gepusht wird?

Zeller: Ausländische Fonds sind bei frühphasigen Investments sehr selektiv, nur ein kleiner Teil der Gründer kommt in diesen Genuss. Zudem sind die Bewertungen außerhalb von Deutschland höher, was sich auf den Berliner Markt auswirkt. Wir befinden uns auf einem hohen Niveau, es ist aber stabil.

VC Magazin: Wie sehen Sie den Trend zu immer mehr Unicorns?

Zeller: Es ist eine Anerkennung der Berliner Gründerszene. N26 ist zum Beispiel bei Axel Springer im Inkubator gestartet und jetzt hochinteressant für internationale Investoren. Die Berliner Start-ups haben sich entwickelt und sind im internationalen Maßstab wettbewerbsfähig.

VC Magazin: Auch der Exit-Markt ist in Bewegung. IBB Ventures war selbst sehr erfolgreich.

Zeller: 2021 ist für uns das erfolgreichste Exit-Jahr mit Thermondo, Sofatutor, ubitricity und Meetrics. Wir spüren großes Interesse seitens der Private Equity-Fonds, wie bei Sofatutor und Thermondo. Secondaries werden immer beliebter, da auch die Private Equity-Gesellschaften bedingt durch den Anlagedruck zunehmend in Grown-ups investieren. Wir sehen das positiv, zumal die Beteiligungsgesellschaften Gründern als Option oft gelegen kommen, weil sie damit in der Regel an Bord bleiben können. Bei einem strategischen Partner muss sich der Gründer im Konzernkonzept wohlfühlen und wiederfinden können.

Bendisch: Und auch die Börse ist eine Option. Wir haben mehr Börsengänge, mit Auto1 zum Beispiel. Und drei Berliner Grown-ups – Delivery Hero, HelloFresh und Zalando – sind in den DAX aufgestiegen. Einstige wagnisfinanzierte Jungunternehmen haben sich zu internationalen Techkonzernen entwickelt.

VC Magazin: Welche drei Empfehlungen geben Sie Gründern mit, wenn sie auf IBB Ventures zukommen?

Bendisch: Es braucht ein diverses Team mit verschiedenen Fähigkeiten. Zudem muss eine gute Marktnische identifiziert werden, damit auch das Wachstum garantiert ist.

VC Magazin: Und was ist ein absolutes No-Go im Businessplan für Sie?

Zeller: Wenn die Gründer sich nicht mit den Wettbewerbern auseinandergesetzt haben und etwas kopieren wollen, was es schon viel besser und erfolgreicher gibt.

VC Magazin: Vielen Dank für das Gespräch.

Zu den Interviewpartnern:

Marco Zeller (li.) ist Geschäftsführer bei IBB Ventures, Berlin. Zuvor war er bei der Investitionsbank Berlin unter anderem für die Wirtschaftsförderung verantwortlich.

Roger Bendisch ist seit 1997 Geschäftsführer bei IBB Ventures. Zuvor leitete er die Geschäfte bei Berlin Seed Capital Fund.