Bildnachweis: Lincoln International AG, © Bloomberg.

Nach einem Rekordjahr 2021 wird sich die Übernahmeaktivität im Technologiesektor auch im laufenden Jahr auf einem sehr hohen Niveau fortsetzen. Deutsche Techfirmen stehen derzeit ganz oben auf der Prioritätenliste globaler Investoren. Heiß umkämpfte Bieterverfahren, strategische Kaufpreise sowie ausländische Konzerne und Finanzinvestoren werden das dynamische M&A-Geschehen für mittelgroße Zielunternehmen prägen.

Während einige Branchen noch immer stark unter der COVID-19-Krise leiden, konnte der Technologiesektor von der Pandemie erheblich profitieren. Durch Corona hat der Megatrend „Digitalisierung“ eine deutliche Beschleunigung erfahren und Techunternehmen neue Marktchancen eröffnet. Digitale, disruptive Geschäftsmodelle innovativer Unternehmen setzen sich mit einem irren Tempo erfolgreich gegen herkömmliche Ansätze der Old Economy durch. So sind Videokonferenzen, Onlineshopping, Streamingdienste, Online-Learning, Online-Gaming, Telemedizin, neue Bezahlungsverfahren oder Kryptowährungen quasi über Nacht Bestandteil unseres Alltags geworden.

2021 wurden im Technologiesektor so viele M&A-Deals abgewickelt wie nie zuvor – und dies nicht nur weltweit, sondern auch in Deutschland. Das globale Transaktionsvolumen stieg um etwa 60% auf rund 2.000 Mrd. USD an. In Deutschland gab es im vergangenen Jahr etwa 200 Übernahmen von Techunternehmen, was einen Zuwachs von über 50% gegenüber 2020 darstellt. Die meisten Transaktionen fanden im Softwarebereich statt. Weitere aktive Subsektoren waren E-Commerce, Digital & IT-Services, Cloud Infrastructure, Digital Media sowie Fintech & Payments.

Die ersten Wochen im neuen Jahr deuten darauf hin, dass der Boom 2022 weitergeht: Einen Anfang zeigte Microsoft mit der 70 Mrd. USD schweren Übernahme des Spieleentwicklers Activision Blizzard, der mit Abstand größte Zukauf in der Geschichte des Konzerns. Der deutsche Softwareriese SAP gab im Januar den Kauf des US-Fintechs Taulia bekannt und will damit zum führenden Anbieter im Bereich Working Capital-Management werden.

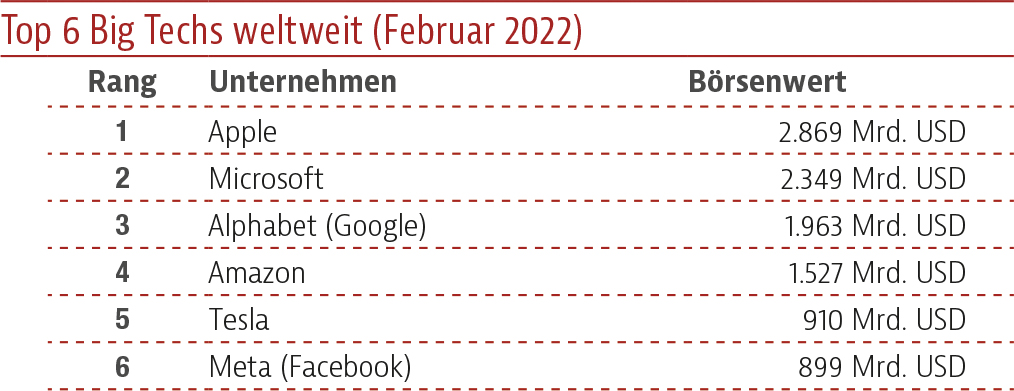

Einen wesentlichen Treiber für M&A stellen die stark steigenden Bewertungen von Techfirmen dar. Börsenbewertete Unternehmen werden ihre aktuell hohen Aktienkurse nur dann nachhaltig rechtfertigen können, wenn sie neben organischem Wachstum ebenfalls fest entschlossen externes Wachstum mit Akquisitionen angehen. So ist zum Beispiel Apple heute am Aktienmarkt deutlich höher bewertet als alle 400 deutschen börsennotierten Unternehmen zusammen. Doch auch hierzulande haben Techwerte in den letzten Jahren andere Branchen deutlich „outperformt“. Vor diesem Hintergrund realisieren Eigentümer von mittelgroßen Software-, IT- oder sonstigen Techunternehmen, dass ein Verkauf an einen großen ausländischen Strategen oder ein finanzkräftiges Private Equity-Haus nicht nur zusätzliche Wachstumschancen für die Zielgesellschaften darstellen, sondern ebenfalls sehr lukrativ sein kann.

Doch aller Euphorie zum Trotz: Neben den jüngsten Kurskorrekturen an den Börsen gibt es auch Stolpersteine für Tech M&A. Hierzu gehören die zunehmende Regulierung inländischer Märkte, strengere Regelungen im Datenschutz sowie aufkommender Protektionismus bei strategisch wichtigen Technologien. Der Boom bei Tech M&A wird allerdings hierdurch nicht aufgehalten, da der technologische Wandel eine immer stärkere Eigendynamik entwickelt.

Über den Autor:

Dr. Michael R. Drill ist Vorstandsvorsitzender der Lincoln International AG, einer globalen M&A-Investmentbank mit weltweit über 700 Professionals. Lincoln International verfügt über 22 eigene Büros in den weltweit zehn größten Volkswirtschaften. 2021 hat Lincoln International weltweit über 300 und in Deutschland 36 M&A-Transaktionen erfolgreich abgeschlossen.