Bildnachweis: Multiple Capital, Cavalry Ventures, European Investment Fund.

An schlechten Nachrichten herrschte im abgelaufenen Jahr fürwahr kein Mangel, weder aus wirtschaftlicher noch aus geopolitischer Perspektive. Ein Krieg in Europa, hohe Inflation, schwierigere Rohstoffbeschaffung, steigende Zinsen und Sorgen um einen spürbaren konjunkturellen Abschwung haben für ein Klima großer Unsicherheit gesorgt. In solchen Zeiten verhalten sich Marktakteure üblicherweise abwartend. Auch im Venture Capital-Bereich waren deutliche Anzeichen der Zurückhaltung und dadurch Verlangsamung des Geschäfts zu spüren, allerdings zum Teil weniger ausgeprägt als in anderen Assetklassen. Statt in neue Start-ups zu investieren, brauchten Fonds häufig mehr Mittel, um ihre Portfoliounternehmen am Laufen zu halten. Für viele Start-ups war die Beschaffung frischen Kapitals schwieriger als in den Jahren zuvor, vor allem bei größeren Finanzierungsrunden. Nur auf der Seite des Fundraisings, so scheint es, ist die Zurückhaltung noch nicht so ausgeprägt gewesen.

Das Geschäft ist besser als die Stimmung

In den USA sammelten Risikokapitalfonds nach einer Erhebung des Datenanbieters PitchBook in den ersten drei Quartalen des vorigen Jahres 151 Mrd. USD ein. Der Wert übertraf damit alle bis dahin gesehenen Ganzjahresfinanzierungen. Auch für Europa ermittelten die amerikanischen Datensammler ein starkes Fundraising-Geschäft. Die Folge: Hüben wie drüben wächst das Volumen des Dry Powder, das für künftige Investments in Start-ups zur Verfügung steht, das aber nicht, wie in den Vorjahren, gleich wieder in Erfolg versprechende Start-ups investiert wird. Aber was kommt aufseiten der Finanzgeber nach? Für Deutschland etwa stellt die KfW in ihrem German Venture Capital Barometer für das dritte Quartal – es sind die neuesten verfügbaren Informationen der Bank – ein im Jahresverlauf mit jedem Zinsschritt der Notenbanken frostiger gewordenes Klima fest. „Angesichts steigender Zinsen für sichere Anlagen gestalten sich Investorengespräche für im Fundraising befindliche Venture Capital-Fonds offenbar zunehmend schwieriger“, heißt es in dem Bericht. Ein Grund für die Diskrepanz zwischen tatsächlicher Bereitstellung von Mitteln und Stimmung mögen Nachlaufeffekte sein – schließlich war 2021 eines der besten Venture Capital-Jahre überhaupt. So verwundert es auch nicht, dass zum Beispiel in Deutschland die Zahl der Closings sogar noch über dem Niveau der guten Vorjahre lag.

Investiert wird immer

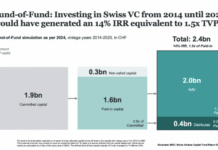

Auch wenn sich das Fundraising-Klima derzeit verschlechtert, heißt das nicht, dass alle Geldgeber Venture Capital den Rücken zukehren. Es wird weiter in Fonds investiert, wie das vorige Jahr gezeigt hat. Einige setzen vielleicht eine Runde aus, warten erst einmal ab. Gerade konservative und eher risikoaverse Investoren lockt neuerdings auch der Umstand, dass man für sein Geld wieder einen Zins auf das eingesetzte Kapital bekommt. Vor einem Jahr musste man dafür bei Banken noch Negativzinsen bezahlen. „Der Zins scheint für viele Pensionskassen und Versorgungswerke zumindest hier in Deutschland aktuell ausreichend zu sein“, sagt Ertan Can, Gründer und Partner des Dachfonds Multiple Capital. Aber auch in einem risikofreundlicheren Umfeld wie in den USA sehen sich manche institutionelle Investoren gezwungen, in puncto Risikokapital zumindest vorübergehend etwas kürzerzutreten. Vor allem Endowment-Fonds oder Versicherungen verteilen ihre Finanzmittel in der Regel nach einem fixen Schlüssel auf die verschiedenen Assetklassen. Wenn dieser Schlüssel beispielsweise vorsieht, 90% in Aktien und Anleihen zu investieren und 10% in Venture Capital, und wenn dann zugleich Aktien und Anleihen drastisch an Wert verlieren – wie 2022 gesehen –, übertrifft der Venture-Anteil damit automatisch die vorgeschriebene Grenze. In der Folge muss sich der Assetmanager dann bei Risikokapital erst einmal zurückhalten. Grundsätzlich stehen den Wagniskapitalfonds aber noch zahlreiche Limited Partners zur Verfügung, die einen auch nur temporären Rückzug aus dem Markt nicht in Erwägung ziehen. Zu groß erscheint ihnen das Risiko, einen großen technischen Durchbruch zu verpassen. Künstliche Intelligenz, Quantencomputing und auch die zuletzt wegen des Zusammenbruchs der FTX in Verruf geratenen Kryptowährungen sowie die Blockchain-Technologie sind weltweite Megatrends, die nach gängiger Einschätzung das Leben der Menschen in Zukunft entscheidend verändern werden. Viele Staatsfonds und Family Offices, auch in Deutschland, halten daher an ihrer Strategie fest, einen festen Teil ihrer Mittel in den Venture-Bereich zu investieren.

Öffentliche Fonds setzen auf Signalwirkung

Einer dieser öffentlichen Fonds ist der European Investment Fund (EIF). Zuletzt hat er im vorigen Dezember 50 Mio. EUR in den World Fund (mehr dazu in der Ausgabe 01/2023) investiert. Dieser 2021 aufgelegte First-Time Fund investiert in europäische Climatetech-Start-ups. Bis zum nächsten Jahr sollen 350 Mio. EUR eingeworben werden. „Wir setzen auf Megatrends. Die sind von Krisen, wie wir sie derzeit erleben, weitgehend unberührt“, sagt Uli Grabenwarter, stellvertretender Direktor und zuständig für Kapitalbeteiligungen beim EIF. Es geht bei diesem Dachfonds darum, in Bereiche zu investieren, die helfen, die Volkswirtschaften der EU nachhaltiger zu machen. Das Spektrum reicht von nachhaltigem Ressourcenmanagement über die Energiewende bis hin zu Cybersecurity oder auch Space Technology. Im Unterschied zu rein privatwirtschaftlichen Investoren investiert der EIF die zur Verfügung stehenden Mittel fast ausschließlich in Venture Capital und Private Equity. Allokationsprobleme aufgrund einer vorgeschriebenen Gewichtung der Investments nach Assetklassen kennt er daher nicht. Während also andere Marktteilnehmer derzeit auf die Bremse treten, Finanzierungszusagen geringer ausfallen und Closings verschoben werden,

kann der EIF fast nach dem Prinzip „business as usual“ arbeiten. Dabei profitiert er auch davon, dass seine Mittel von den Zielfonds dazu genutzt werden, in vielversprechende Unternehmen mit krisenbedingt gesunkenen Bewertungen zu investieren. „Unser Ansatz ist es, Konstanz auch über Investitionszyklen hinweg zu zeigen. Das ist ein wesentlicher Hebel für unser Renditepotenzial“, erklärt Grabenwarter. Damit erfüllt der EIF eine stark marktstabilisierende Funktion, denn ein Investor, der zeigen kann, dass er auch in schwierigen Zeiten mit seinen Investments gute Gewinne erzielt, ist so etwas wie ein Katalysator, dem es nachzueifern gilt und der damit verhindert, dass der Markt zu viel Liquidität verliert. Mit diesem Verhalten kommt der EIF seinem erklärten Ziel, die Wagniskapitallandschaft in Europa nachhaltig zu stärken, Schritt für Schritt näher. Dieses Ziel ist noch nicht erreicht. Venture Capital ist in Europa, verglichen etwa mit den USA oder zunehmend auch mit Asien, recht klein. Es gibt beispielsweise heute noch institutionelle Investoren, die überhaupt keine Berührung mit diesem Bereich haben. „Die Größe der Risikokapitalmärkte ist entscheidend für die Wettbewerbsfähigkeit der Wirtschaftsräume. In den USA hat es anfangs auch öffentliche Finanzierungsinstrumente gegeben, mit denen der Markt angeschoben wurde“, sagt Grabenwarter. Sicherlich spielt auch die unterschiedliche Mentalität eine Rolle. Die USA etwa weisen eine deutlich stabilere Eigenkapitalkultur auf. Die Limited Partners der Fonds haben dort in den vergangenen Jahrzehnten viel Erfahrung gesammelt. Sie verstehen ihre Investments daher nicht in erster Linie als Risikoanlage, sondern als ganz normalen Baustein ihrer Allokation. Um aufzuholen, wird in der EU ein neuer Dachfonds angestrebt, der European Tech Champions Initiative heißen und vom EIF verwaltet werden soll. Dieser ETCI soll der zentrale Baustein einer gesamteuropäischen Scale-up-Initiative sein und insgesamt 10 Mrd. EUR umfassen.

Öffentliche Investoren willkommen

Dass es in Krisenzeiten schwierig ist, Gelder einzusammeln, hat auch der Berliner Frühphasenwagniskapitalgeber Cavalry zu spüren bekommen, als er einen neuen Fonds auflegen wollte. Umso wichtiger war es für den auf Software-Start-ups fokussierten Investor, dass man für diesen neuen Fonds auf eine bestehende Investorenbasis zurückgreifen konnte, zu der auch die öffentlich-rechtliche KfW Capital gehörte. Ohne diese Mittel wäre das Fundraising für die anvisierten 160 Mio. EUR schwieriger gewesen, denn das Klima war angespannt. Cavalry hatte aber kaum die Wahl, das Fundraising für den Folgefonds zu verschieben – das hätte nämlich bedeutet, eine Zeit lang überhaupt nicht mehr in neue Zielunternehmen investieren zu können. Man wäre einfach im Markt abgetaucht. „Insbesondere in schwierigen Zeiten sind bestehende Beziehungen zu institutionellen Geldgebern entscheidend, weil es insgesamt bei uns noch zu wenig institutionelle Investoren im Venture-Bereich gibt“, sagt Managing Partner Stefan Walter. Mittlerweile hat Cavalry auch dank KfW Capital gut 100 Mio. EUR eingeworben. Die Investitionsmöglichkeiten beurteilt Walter als hervorragend. Durch die Krise habe sich bei den jungen Unternehmen die Spreu vom Weizen getrennt. „Die Unternehmen, die jetzt wachsen, haben viele strukturelle Vorteile“, erklärt er. Sie bekämen das Geld der Investoren meist für einen längeren Zeitraum zur Verfügung gestellt. Sie müssen nicht mehr Wachstum um jeden Preis anstreben, weil es weniger Wettbewerber gebe. Das mache sie robuster und effizienter – und damit letztlich auch attraktiver für Investoren der späteren A-Runden. Aktuell hat Walter beobachtet, dass sich A-Runden-Finanzierer teilweise auch an Seed-Runden beteiligen. Noch ist es zu früh zu sagen, dass oder wie in ein paar Jahren Anschlussrunden finanziert werden. Viele Marktteilnehmer hoffen, dass sich bis dahin die Situation geändert haben wird.

Noch keine Verbesserung in Sicht

Im laufenden Jahr dürfte das aber nach Einschätzung von Marktbeobachtern noch nicht der Fall sein. PitchBook geht davon aus, dass die Verlangsamung des Venture Capital-Markts insgesamt 2023 anhalten wird. Auch beim Bundesverband Beteiligungskapital (BVK) erwartet man, dass die Fundraising-Situation, die sich Ende 2022 noch einmal deutlich verschlechtert habe, erst einmal nicht wesentlich besser werden wird. Ein Grund zum Lamentieren ist das aber nicht per se. Märkte bewegen sich seit jeher in Zyklen. „Wir sehen einen ganz normalen Prozess, der Abschwung war zu erwarten. Man denkt hierzulande meist zu kurzfristig. Und die Scheu vor dem Risiko ist viel ausgeprägter als anderswo“, sagt Can. Langfristig schneide Venture Capital besser ab als andere Assetklassen, vorausgesetzt, man habe die Geduld, Zyklen zu überstehen, und bleibe investiert. Das bestätigt auch eine Studie des Harvard Business Review aus dem Jahr 2021. Demnach übertrafen 60% der zwischen den Jahren 2007 und 2016 in den USA aufgelegten Risikokapitalfonds den Aktienindex S&P 500. Can rät dazu, die aktuelle Situation als Chance zu nutzen und jetzt einzusteigen, bevor der nächste mehrjährige Bullenmarkt beginnt. Venture Capital-Fonds könnten davon profitieren, dass die Bewertungen der Start-ups über die ganze Bandbreite hinweg infolge der Krise spürbar zurückgegangen sind. Deshalb sei es klug, diesen Fonds auch weiterhin Geld zur Verfügung zu stellen.

Fazit

Wann der nächste Zyklus beginnt, weiß heute natürlich niemand. Aber es ist gewiss nicht nachteilig, dass mit der aktuellen Zurückhaltung auch mehr Common Sense einhergeht. Die Zeiten, in denen Investoren Venture Capital-Fonds ihr Geld quasi aufgedrängt haben, sind erst einmal vorbei. Geldgeber sind wählerischer geworden, sie verlangen von den Fonds auch immer häufiger Due Diligence-Prüfungen von Geschäften. Das kann der gesamten Wagniskapitallandschaft durchaus guttun.