Bildnachweis: Cipio Partners, Sobera Capital.

Sogenannte Later Stage Secondary VCs sind Transaktionen, bei denen ein Venture Capital-Investor eine oder mehrere Start-up-Beteiligungen von einem anderen Investor übernimmt. Wie steht der Secondary-Markt aktuell da? Welche Erfahrungen gibt es bislang und was ist in diesem Segment zu erwarten?

Der gelernte klassische Lebensweg eines Start-ups ist der Hustle von der ersten Geschäftsidee über die Gründung und das erhoffte Going-Market bis zum möglichen Erfolg. Auf diesem Pfad kommen in der einen oder anderen Finanzierungsrunde Investoren mit an Bord. Am Ende des Weges steht dann – so der Idealfall – der Verkauf an einen strategischen Investor oder der Börsengang. Manchmal kann es aber auch anders gehen, wenn Investoren ihre Beteiligung an andere Investoren weiterreichen. Das ist möglich bei einzelnen Unternehmen – aber auch bei ganzen Tranchen von Investmentfonds. Im Fall eines Weiterverkaufs spricht man von sogenannten Secondaries. Diese Verkäufe kennt man eher aus dem Bereich Private Equity, denn hier werden Unternehmen unter Private Equity-Investoren weiterverkauft. Aber auch bei Venture Capital-Beteiligungen sind die Secondaries mehr und mehr en vogue.

Secondary-Transaktionen werden zunehmen

„Direct Secondaries“ – also der direkte Erwerb von Unternehmensanteilen von einem anderen Investor – sind laut Roland Dennert, Managing Partner von Cipio Partners GmbH, in den vergangenen zehn Jahren zu einer Standardkomponente fast aller Growth-Transaktionen geworden. „Das wird auch so bleiben. Was seit rund zwölf Monaten erstmals seit vielen Jahren wieder zu beobachten ist, ist der Verkauf ganzer Portfolios. Erste Transaktionen haben hier schon stattgefunden“, erklärt Dennert zu der Entwicklung. Allerdings würden die Preiserwartungen von Käufern und Verkäufern im Moment noch zu stark divergieren. Und weiter: „Wir erwarten, dass die Transaktionsaktivität erst in den nächsten Quartalen stark zunehmen wird.“ Eher schwierig sieht die aktuelle Situation bei den Verkaufsmöglichkeiten auch Johannes Rabini, Managing Partner bei der Münchner Sobera Capital GmbH: „Wir haben es aktuell mit einem Käufermarkt zu tun. Insbesondere bei cashflownegativen Wachstums-unternehmen erwarten Secondary-Käufer sehr hohe Abschläge auf den Net Asset Value (Nettoinventarwert; Anm. d. Red.). Dies führt zum Abbruch vieler Prozesse, sofern die Verkäuferseite nicht dringend verkaufen muss.“ Marktinsidern zufolge ist es weiterhin grundsätzlich möglich, ganze Unternehmen und Fondspakete zu verkaufen. Da jedoch die EBITDA-Multiples gefallen sind, warten viele Akteure auf dem Markt lieber ab. Die Börse als möglicher Exit-Kanal ist derzeit schwer zu realisieren: „Der IPO-Markt ist für Tech Unternehmen ausgetrocknet. Auch SPACs eignen sich aktuell kaum als Exit- beziehungsweise Finanzierungsroute. Verkäufe sind insoweit immer die einfachere Lösung – sofern es denn Käufer gibt und diese dann auch noch die erwartete Bewertung zahlen“, meint Rabini.

Unterschied zu Private Equity

Doch worin unterscheiden sich Secondaries im Private Equity-Sektor vom Venture Capital-Bereich? „Der wesentliche Unterschied besteht in den Portfolioverkäufen, bei denen eine Mehrzahl von Unternehmensanteilen auf einen Schlag gekauft wird“, erläutert Dennert. Und bei Venture Capital-Secondaries würden oftmals auch nur Minderheitsanteile gehandelt, wohingegen beim klassischen Private Equity-Deal der Erwerb des Unternehmens in Gänze erfolgt. Die zum Verkauf angebotenen Unternehmen werden in einem langen Prozess von den Investoren „auf Herz und Nieren“ geprüft. Wenn hingegen ganze Tranchen von Venture Capital-Beteiligungen verkauft werden, dann erfolgt üblicherweise eine weniger intensive Begutachtung einzelner Start-ups. Das Risiko wird über einen entsprechenden Discount berücksichtigt. Bei Einzeldeals von Start-ups sind die Verkäufer nach Erfahrung von Dennert insbesondere Venture Capital-Fonds, Corporates oder Privatinvestoren. Bei Portfolioverkäufen seien hingegen überwiegend Portfolios mit nur einem Limited Partner (LP)

im Markt. „Das hat einen einfachen Grund: Fondsmanager verkaufen nur selten ganze Portfolios, da sie die Management Fee verlieren und die Erlöse an ihre Limited Partner ausschütten müssen. Corporations und andere Allein-LPs haben diesen Interessenkonflikt nicht.“

„Der Markt ist erwachsen geworden“

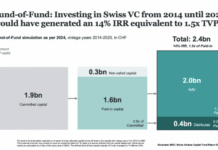

Insgesamt ist Marktkennern zufolge der Secondary-Markt im Venture Capital-Sektor in Bezug auf das Volumen deutlich kleiner als im klassischen Private Equity Buy-out-Markt. Das gilt nicht nur für die Käufer- und Verkäuferseite, sondern auch für die Dealvermittler. Dennoch hat sich dieser Markt in den vergangenen Jahren vom Volumen her vervielfacht – und diese Entwicklung ist wohl noch nicht am Ende. Nach Meinung von Johannes Rabini ist der Markt reifer geworden: „Secondaries an sich sind ein akzeptiertes Marktinstrument für eine Vielzahl von Situationen geworden. Die Transaktionsvolumina in den verschiedenen Bereichen wie LP Stakes, GP-led und Secondary Directs sind deutlich angewachsen.“ Doch was treibt den Markt für die Venture Capital-Secondaries an? „Secondary-Transaktionen sind in der Regel durch Liquiditätsmanagement motiviert, nicht durch Wertmaximierung. Verkäufer verkaufen auch ohne Gewinn, weil sie das Geld heute besser anderswo einsetzen können. Wer warten kann, wird wahrscheinlich auf den Exit des Unternehmens warten“, erklärt dazu Dennert. Rabini sieht als Verkäufer auf dem Markt derzeit vor allem Fonds am Ende ihrer Laufzeit sowie Corporates, die sich aus strategischen oder wirtschaftlichen Gründen von ihren Beteiligungsaktivitäten trennen wollen oder müssen. „Privatpersonen werden im aktuellen Käufermarkt nur verkaufen, wenn sie müssen“, ergänzt er. Käufer – vor allem von ganzen Fondstranchen – seien spezialisierte Secondary-Manager oder auch Primary-Investoren, die im Rahmen einer Finanzierungsrunde Bestandsinvestoren herauskaufen und so ihren durchschnittlichen Einstiegspreis reduzieren wollen.

Es drohen „Fire Sales“

Die schwierige Lage für Venture Capital-Beteiligungen geht auch am Markt für Secondaries nicht spurlos vorbei. „Viele Wachstumsunternehmen haben aktuell Probleme, Finanzierungsrunden zu vernünftigen Bewertungen durchzuführen. Gleichzeitig sind Investoren, die mit ihren Fonds am Ende ihrer Laufzeit sind, oftmals nicht willens oder in der Lage, die Unternehmen weiter zu finanzieren. In diesen Fällen bleibt als eine der wenigen Lösungsmöglichkeiten, die Portfoliounternehmen auch unter Wert zu verkaufen“, meint dazu Rabini und rechnet mit dem einen oder anderen „Fire Sale“. Insofern koppelt sich der Markt der Secondaries nicht von der allgemeinen Entwicklung der Investmentbranche ab. Die Zeichen stehen gemäß den Experten aber weiter auf Wachstum. Dies dürfte auch mit dem weiteren Erwachsenwerden der Start-ups zusammenhängen.