Bildnachweis: (c) Miha Creative – stock.adobe.com.

Insgesamt 1 Mrd. EUR bringt der „Wachstumsfonds Deutschland“ hiesigen und europäischen Venture Capital-Fonds und damit letztlich zahlreichen Jungunternehmen. Investiert haben mehr als 20 Kapitalgeber in den Dachfonds – als Ankerinvestoren sind der Zukunftsfonds sowie die KfW Capital mit an Bord. Der Venture Capital-Dachfonds ist zentraler Baustein des Zukunftsfonds der Bundesregierung.

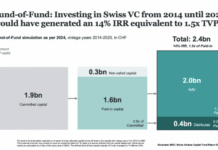

Der Wachstumsfonds Deutschland gehört zu den größten Venture Capital-Dachfonds, die bislang in Europa aufgelegt wurden. Das Kapital kommt überwiegend aus privaten Mitteln der mehr als 20 institutionellen Investoren wie Versicherungen, Versorgungswerke, Stiftungen, Vermögensverwalter und große Family Offices. Zum Investorenkreis gehören unter anderem die Allianz, BlackRock, Debeka, Generali Deutschland AG, Gothaer Versicherung, HUK-Coburg, die RAG-Stiftung, SIGNAL IDUNA, Stuttgarter Lebensversicherung a.G., Tecta Invest und Württembergische Lebensversicherung AG. Verwaltet wird der Fonds von der Fonds-Service-Plattform Universal Investment Gruppe. Die KfW Capital fungiert als Anlagevermittler, der die Investments prüft und die Entscheidung an die Universal Investment Gruppe trägt. Dr. Jörg Goschin, Geschäftsführer von KfW Capital, sagt: „Beim Wachstumsfonds Deutschland profitieren erfahrene wie neue Investoren von der Marktexpertise des Anlageberaters KfW Capital als einem der größten Venture Capital-Fondsinvestoren in Europa. Mit unserer holistischen Due Diligence und unserem erfahrenen Investmentteam sind wir in der Lage, die hochattraktiven Venture Capital-Fonds in Europa zu selektieren. Viele Investoren haben erstmalig in die Assetklasse European Venture Capital investiert, die in den vergangenen Jahren eine sehr gute Performance aufgewiesen hat und mit Blick auf die Rentabilität sogar den US-Markt übertraf.“

Besondere Struktur mit zwei Investmentvehikel

Der Wachstumsfonds zeichnet sich durch seine zwei parallelen Investmentvehikel aus, die den unterschiedlichen Risikopräferenzen der einzelnen Investorengruppen entgegenkommen. Um mehr privates Kapital zu generieren, setzt der Dachfonds auch unterschiedliche Risikopräferenzen und unterscheidet zwischen der Investmentoption „Masterinvestment KG“, bei der pari passu investiert wird, sowie dem „Special Account Vehikel Investment“, das widerum A- und B-Anteile ausgibt. Investoren, die sich für die A-Anteile entscheiden, erhalten Inhaberschuldverschreibungen und tragen damit weniger Risiko. Gleichzeitig ist der Return nach oben gedeckelt. Der übrige Gewinn fließt in die B-Anteile, die ein höheres Risiko, dafür aber auch mehr Rendite mit sich bringen. Der Bund und die KfW Capital haben sowohl in das Masterinvestment, als auch in B-Anteile investiert. Die KfW Capital ist positiv überrascht, dass sich viele der Investoren für das Masterinvestment entschieden haben. Das zeigt, dass die Anlageklasse Venture Capital bei den institutionellen Investoren zunehmend an Interesse und Vertrauen gewinnt. Der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) und seine Mitgliedsunternehmen hatten die Strukturierung des Wachstumsfonds maßgeblich begleitet. „Unter großer Beteiligung zahlreicher privater institutioneller Investoren konnte das Zielvolumen von einer Milliarde Euro in kurzer Zeit erreicht werden. Es spricht für die Stärke des deutschen Wirtschaftsstandortes, dass der Wachstumsfonds Deutschland mit seinem innovativen Modell auch in einem schwierigeren makroökonomischen Umfeld dieses Ziel erreicht hat“, freut sich Wirtschaftsminister Dr. Robert Habeck über den neuen Innovationsboost. Und auch Finanzminister Christian Lindner zeigt sich zuversichtlich: „Deutschland ist ein Land voller guter Ideen. Der Wachstumsfonds Deutschland bietet Investorinnen und Investoren einen hervorragenden, breiten und diversifizierten Zugang zum europäischen und deutschen Wagniskapital. Er ist ein Musterbeispiel dafür, wie Staat und Unternehmen gemeinsam an einem Strang ziehen können, wie Kapital aus dem Privatsektor freigesetzt und wie Wachstum geschaffen werden kann. Und zwar nicht durch staatliche Subventionen, sondern durch den Einsatz von privaten Investoren.“

Erste Investitionen bereits getätigt

Erste Investitionen sind nach dem First Closing Mitte Dezember 2022 gestartet, bis Mitte November 2023 wurde bereits in 16 Venture Capital-Fonds mit einem Volumen von 265 Mio. EUR investiert. Der Investitionsschwerpunkt liegt auf deutschen und europäischen Venture Capital-Fonds mit Fokus auf Later Stage-Investments. Branchentechnisch zielt der Wachstumsfonds auf die Bereiche ICT (Informations- und Kommunikationstechnologie), Life Science sowie Climate- and Food Tech ab. Bisher liegt der regionale Schwerpunkt auf Deutschland, Frankreich und Skandinavien, investiert wurde unter anderem in Yttrium, VSquared, Gilde Health Care sowie 415 Capital. 75% der Fonds sind nach Artikel 8 bzw. Artikel 9 strukturiert, die KfW Capital achtet zudem bei der Due Diligence grundsätzlich auf ESG-Kriterien. Der Wachstumsfonds ist wesentlicher Bestandteil der Start-up-Strategie vom Juli 2022. Stefan Wintels, Vorstandsvorsitzender der KfW Bankengruppe und Aufsichtsratsvorsitzender von KfW Capital, sagt: „Mit dem Wachstumsfonds Deutschland ist es gelungen, eine marktfähige Struktur zur Mobilisierung von privatem Kapital aufzusetzen. Dieser Fonds ist ein großartiges Beispiel, wie die öffentliche Hand und private Investoren gemeinsam das Venture Capital-Ökosystem in Deutschland bzw. Europa stärken können.“

Auch erste Start-ups konnten bereits vom Wachstumsfonds profitieren. Die Venture Capital-Fonds haben das frische Kapital unter anderem in ConstellR – ein Satellitenunternehmen, das Wasserstände, Hitzeinsel und Waldbrände überwacht und analysiert – sowie NeuraRobotics mit seinen Robotern mit kognitiven Fähigkeiten, den Immobilienbewerter Pricehubble sowie die Datenschutzsoftware von FTAPI investiert.